Las claves de la nueva reforma de las pensiones 2023

Contenido

- 1 Las claves de la nueva reforma de las pensiones 2023

- 1.1 Acuerdo de la Reforma de las pensiones 2023

- 1.2 Entrada en vigor

- 1.3 Las claves de la reforma

- 1.4 1. Incremento gradual de las bases máximas de cotización

- 1.5 2. Cuota adicional de solidaridad

- 1.6 3. Incremento paulatino del Mecanismo de Equidad Intergeneracional (MEI)

- 1.7 4. Nuevo cómputo para el cálculo de la pensión en materia de trabajadores con cotizaciones irregulares

- 1.8 5. Incremento del complemento por brecha de género

- 1.9 6. Trabajadores contratados a tiempo parcial: Cómputo de los periodos de cotización

- 1.10 7. Particularidades de las prestaciones y servicios gestionados Mutuas colaboradoras con la Seguridad Social: nueva regulación a la prestación de incapacidad temporal

- 1.11 8. Refuerzo de las pensiones mínimas

- 1.12 9. Cotización de alumnos en prácticas

- 1.13 Estrategias para reducir la carga fiscal y optimizar tus inversiones

Las claves de la nueva reforma de las pensiones 2023 es algo que debes conocer si te preocupa tu futuro financiero y la seguridad de tu pensión.

El pasado 17 de marzo se publicó en el BOE el Real Decreto-ley 2/2023, una reforma de las pensiones que trae consigo importantes novedades.

Con un incremento gradual de las bases máximas de cotización, una cuota de solidaridad del 6% para los salarios más altos y una nueva fórmula de cómputo para el cálculo de la pensión, esta normativa busca garantizar una mayor estabilidad económica en la vejez.

Además, se prevé un incremento del complemento por brecha de género y se incluye a los alumnos en prácticas en el sistema de Seguridad Social. ¡No pierdas la oportunidad de informarte y asegurar tu futuro financiero con estas novedades!

Le informamos que por fin, tras meses de acuerdo entre el Gobierno y Sindicatos, se ha aprobado y publicado en el BOE del día 17 de marzo de 2023, el Real Decreto-ley 2/2023, de 16 de marzo (en adelante, RDL 2/2023), que recoge ampliación de derechos de los pensionistas, la reducción de la brecha de género y el establecimiento de un nuevo marco de sostenibilidad del sistema público de pensiones.

Acuerdo de la Reforma de las pensiones 2023

La nueva norma ha sido fruto de un acuerdo con los sindicatos CCOO y UGT, parte de las recomendaciones del Pacto de Toledo de 2020 y está enmarcado en el Componente 30 del Plan de Recuperación, Transformación y Resiliencia.

Con esta norma se culmina la modernización del sistema público de pensiones que refuerza los principios de suficiencia, equidad y sostenibilidad.

Las medidas garantizan el poder adquisitivo de todas las pensiones y se establecen subidas adicionales para los pensionistas más vulnerables, refuerza los ingresos del sistema público, especialmente en los años en los que el sistema tiene que soportar un mayor reto demográfico, y diseña un modelo más justo para las personas que han tenido una carrera profesional no lineal, una situación que hasta ahora suponía una merma desproporcionada a su derecho de pensión.

La nueva reforma de las pensiones recoge importantes novedades, entre las que destacan el incremento gradual de las bases máximas de cotización, la creación de una cuota de solidaridad del 6% para los salarios más altos que superen la base máxima de cotización, o la modificación del Mecanismo de Equidad Intergeneracional (MEI), al mismo tiempo que se establece una nueva fórmula de cómputo para el cálculo de la pensión.

La norma también prevé un incremento del complemento por brecha de género, se mejoran las pensiones mínimas y se incluye en el sistema de Seguridad Social a los alumnos que realicen prácticas formativas y académicas incluidas en programas de formación.

Entrada en vigor

La norma entrará en vigor a partir del primer día del mes siguiente a su publicación en el BOE, es decir, el 1 de abril de 2023, salvo ciertas disposiciones relacionadas con la Ley General de la Seguridad Social, que tienes otras fechas de entradas en vigor, algunas en 2024, 2005 y 2026.

Las claves de la reforma

1. Incremento gradual de las bases máximas de cotización

La actualización anual del tope máximo de las bases de cotización de los distintos regímenes, conforme a la correspondiente Ley de Presupuestos Generales del Estado, se efectuará en un porcentaje igual al que se establezca para la revalorización de las pensiones contributivas (conforme al IPC). Además, a esas subidas del IPC se le sumará el incremento anual de 1,2 puntos porcentuales de la base máxima de cotización desde el año 2024 hasta 2050.

2. Cuota adicional de solidaridad

Se establece una cuota adicional de solidaridad que varía en función del exceso de los rendimientos del trabajo por cuenta ajena sobre la base máxima de cotización establecida en la Ley de Presupuestos Generales del Estado del correspondiente año, estableciendo a ese efecto tres tramos de rendimientos, a los que corresponde un tipo de cotización progresivo:

La cuota de solidaridad será el resultado de aplicar:

- Un tipo del 5,5 por ciento a la parte de retribución comprendida entre la base máxima de cotización y la cantidad superior a la referida base máxima en un 10 por ciento;

- El tipo del 6 por ciento a la parte de retribución comprendida entre el 10 por ciento superior a la base máxima de cotización y el 50 por ciento; y

- El tipo del 7 por ciento a la parte de retribución que supere el anterior porcentaje.

La cotización adicional de solidaridad entra en vigor el 1 de enero de 2025 y se incrementará desde el año 2025 hasta alcanzar en 2045 el tipo definitivo.

En concreto, la cuota adicional de solidaridad será el resultado de aplicar a cada tramo de retribución que supere la base máxima de cotización los siguientes porcentajes expresados en tanto por ciento, durante cada año desde el año 2025 hasta el año 2045:

| Año | Retribuciones desde base máxima hasta 10 % adicional de la base máxima | Retribuciones desde el 10 % adicional de la base máxima hasta 50 % adicional de la base máxima | Retribuciones superiores al 50 % adicional de la base máxima |

|---|---|---|---|

| Tipo cotización % | Tipo cotización % | Tipo cotización % | |

| 2025 | 0,92 | 1 | 1,17 |

| 2026 | 1,15 | 1,25 | 1,46 |

| 2027 | 1,38 | 1,5 | 1,75 |

| 2028 | 1,60 | 1,75 | 2,04 |

| 2029 | 1,83 | 2 | 2,33 |

| 2030 | 2,06 | 2,25 | 2,63 |

| 2031 | 2,29 | 2,5 | 2,92 |

| 2032 | 2,52 | 2,75 | 3,21 |

| 2033 | 2,75 | 3 | 3,50 |

| 2034 | 2,98 | 3,25 | 3,79 |

| 2035 | 3,21 | 3,5 | 4,08 |

| 2036 | 3,44 | 3,75 | 4,38 |

| 2037 | 3,67 | 4 | 4,67 |

| 2038 | 3,90 | 4,25 | 4,96 |

| 2039 | 4,13 | 4,5 | 5,25 |

| 2040 | 4,35 | 4,75 | 5,54 |

| 2041 | 4,58 | 5 | 5,83 |

| 2042 | 4,81 | 5,25 | 6,13 |

| 2043 | 5,04 | 5,5 | 6,42 |

| 2044 | 5,27 | 5,75 | 6,71 |

| 2045 | 5,50 | 6,00 | 7,00 |

La distribución de los tipos de cotización por solidaridad entre empresario y trabajador mantendrá la misma proporción que la distribución del tipo general de cotización a la seguridad social por contingencias comunes.

3. Incremento paulatino del Mecanismo de Equidad Intergeneracional (MEI)

Se ajusta el concepto original recogido en la Ley 21/2021, de 28 de diciembre, de esta cotización adicional como instrumento de estabilización financiera del sistema, incrementándose progresivamente del 0,6% al 1,2%.

La aplicación del MEI tendrá efectos desde el 1 de enero de 2023, nutriéndose por la cotización finalista hasta el año 2050.

Así, en la misma línea, el MEI actualmente vigente y aplicándose desde enero de 2023 irá aumentando progresivamente. En vez del actual 0,6 % (0,5% a cargo de la empresa y 0,1% a cargo de la persona trabajadora) este porcentaje se doblará hasta el 1,2 %, en 2050. De este modo se incrementará el MEI una décima cada año hasta alcanzar este último porcentaje.

- En el año 2023, será de 0,60 puntos porcentuales, de los que el 0,50 corresponderá a la empresa y el 0,10 al trabajador.

- En el año 2024, será de 0,70 puntos porcentuales, de los que el 0,58 corresponderá a la empresa y el 0,12 al trabajador.

- En el año 2025, será de 0,80 puntos porcentuales, de los que el 0,67 corresponderá a la empresa y el 0,13 al trabajador.

- En el año 2026, será de 0,90 puntos porcentuales, de los que el 0,75 corresponderá a la empresa y el 0,15 al trabajador.

- En el año 2027, será de 1 punto porcentual, del que el 0,83 corresponderá a la empresa y el 0,17 al trabajador.

- En el año 2028, será de 1,10 puntos porcentuales, de los que el 0,92 corresponderá a la empresa y el 0,18 al trabajador.

- En el año 2029, será de 1,2 puntos porcentuales, de los que el 1,00 corresponderá a la empresa y el 0,2 al trabajador.

- Desde el año 2030 hasta 2050 se mantendrá el mismo porcentaje del 1,2, con igual distribución entre empresario y trabajador.

4. Nuevo cómputo para el cálculo de la pensión en materia de trabajadores con cotizaciones irregulares

Se amplía a 27 años el período a tener en cuenta para el cálculo de la base reguladora de la pensión de jubilación, si bien tomando como referencia los 29 años anteriores al del mes previo al del hecho causante, de los cuales se seleccionan de oficio las 324 bases de cotización de mayor importe de todo el período, para lo cual primero se integran las mensualidades en las que no haya existido la obligación de cotizar y, posteriormente, se actualizan las bases de cotización del período de acuerdo con la evolución que haya experimentado el Índice de Precios de Consumo (IPC), excepto las correspondientes a los 24 meses anteriores al del mes previo al del hecho causante, que se computan en su valor nominal.

Así, se establece que:

«1. La base reguladora de la pensión de jubilación será el cociente que resulte de dividir entre 378, la suma de las bases de cotización del interesado durante 324 meses anteriores al del mes previo al del hecho causante obtenidos de la siguiente forma:

a) Se seleccionarán los 348 meses consecutivos e inmediatamente anteriores al del mes previo al del hecho causante.

b) Si en el período que haya de tomarse para el cálculo de la base reguladora, según lo dispuesto en el apartado a), aparecieran meses durante los cuales no hubiese existido obligación de cotizar, las primeras cuarenta y ocho mensualidades se integrarán con la base mínima de cotización del Régimen General que corresponda al mes respectivo y el resto de las mensualidades con el 50 por ciento de dicha base mínima.

En los supuestos en que en alguno de los meses a tener en cuenta para la determinación de la base reguladora la obligación de cotizar hubiera existido solo durante una parte del mismo, procederá la integración señalada en el párrafo anterior por la parte del mes en que no exista obligación de cotizar, siempre que la base de cotización correspondiente al primer período no alcance la cuantía de la base mínima mensual establecida para el Régimen General. En tal supuesto, la integración alcanzará hasta esta última cuantía.

c) Las bases correspondientes a los veinticuatro meses inmediatamente anteriores al mes previo al del hecho causante se computarán en su valor nominal.

d) Las restantes bases se actualizarán de acuerdo con la evolución que haya experimentado el Índice de Precios de Consumo desde el mes a que aquellas correspondan, hasta el mes inmediato anterior a aquel en que se inicie el período a que se refiere la regla anterior.

e) De las 348 bases calculadas conforme a las letras anteriores se elegirán de oficio las 324 bases de cotización de mayor importe.

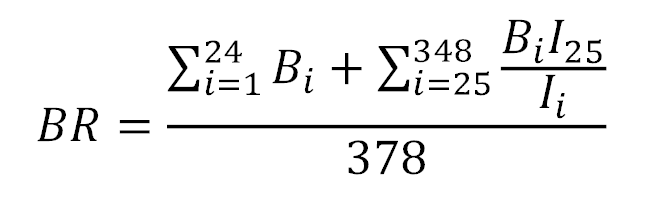

La siguiente fórmula es la expresión matemática de las reglas precedentes:

- Siendo:

BR = Base reguladora.

Bi=Base de cotización del mes i-ésimo anterior al mes previo al del hecho causante (tomará valores entre 25 y 348).

I25 = Índice general de precios al consumo del mes 25 anterior al mes previo al del hecho causante.

Las 24 bases de cotización Bi descartadas tomarán valor 0 en la fórmula.

Siendo i = 1, 2,…348.»

Estas modificaciones relativas al modo de cálculo de la pensión de jubilación entrarán en vigor el 1 de enero de 2026, si bien hasta el 1 de enero de 2037 se aplicarán de forma gradual conforme a la disposición transitoria prevista en la norma.

Como régimen transitorio, se prevé que se reconozca de oficio, respecto de quienes soliciten la pensión de jubilación desde 1 de enero de 2026 y antes de 1 de enero de 2041, que el cálculo de la base reguladora de la misma se efectúe aplicando, según resulte más favorable, la legislación vigente a 1 de enero de 2023 o la legislación posterior que resulte aplicable en función del año en que tenga lugar el hecho causante.

Asimismo, se establece un período transitorio específico entre los años 2041 y 2044 para incrementar el número de bases de cotización a incluir en el cálculo de la base reguladora según lo previsto en el artículo 209.1 de la LGSS, en la redacción vigente a 1 de enero de 2023, a razón de seis meses por año, a efectos de determinar qué base reguladora es la más favorable para el trabajador.

5. Incremento del complemento por brecha de género

La norma determina que el importe del complemento de brecha de género establecido en el artículo 60 de la Ley General de la Seguridad Social tendrá un incremento, adicional a la revalorización anual, del 10 por ciento en el bienio 2024-2025, que se distribuirá entre ambos ejercicios según determinen las respectivas leyes de presupuestos generales del Estado.

Esta modificación tiene como finalidad adecuar la aplicación de la norma al objetivo perseguido con su aprobación, que es el reconocimiento del complemento por brecha de género también a los hombres siempre que cumplan determinadas condiciones, para lo cual es preciso eliminar del cómputo de períodos cotizados y bases de cotización anteriores o siguientes al nacimiento los beneficios en la cotización establecidos en el artículo 237 de la Ley General de la Seguridad Social.

Asimismo, se precisa cómo deben calcularse las pensiones de los respectivos progenitores para determinar cuál de ellas es más alta a efectos de acreditar los requisitos exigidos para obtener el complemento.

La modificación se acompaña con disposición transitoria para que pueda beneficiar también a hechos causantes anteriores a la entrada en vigor de este RDL 2/2023 y desde la vigencia del complemento por brecha de género.

6. Trabajadores contratados a tiempo parcial: Cómputo de los periodos de cotización

Se equipara el trabajo a tiempo parcial con el trabajo a tiempo completo a efectos del cómputo de los períodos cotizados para el reconocimiento de las pensiones de jubilación, incapacidad permanente, muerte y supervivencia, incapacidad temporal, nacimiento y cuidado de menor, ya que se tienen en cuenta los períodos cotizados cualquiera que sea la duración de la jornada realizada en cada uno de ellos.

Además, la nueva redacción de la norma relativa a la integración de períodos sin obligación de cotizar de estos trabajadores, elimina la previsión de que la base de cotización a tener en cuenta para cubrir dichos períodos deba ser, de entre las aplicables en cada momento, «la correspondiente al número de horas contratadas en último término», lo que incrementa la base reguladora.

7. Particularidades de las prestaciones y servicios gestionados Mutuas colaboradoras con la Seguridad Social: nueva regulación a la prestación de incapacidad temporal

También se introducen modificaciones relativas a los procesos de IT. Entre otras reformas:

- Se elimina la posibilidad de que las mutuas puedan dirigirse al Instituto Nacional de la Seguridad Social en caso de que el servicio público de salud haya desestimado la propuesta de alta.

- También se elimina la referencia al Instituto Social de la Marina en el párrafo cuarto del mismo artículo, en coherencia con la modificación que se propone respecto de la disposición adicional primera.4 del texto refundido de la Ley General de la Seguridad Social y se sustituye la referencia a seis meses por 180 días, a fin de que la duración real del período de observación por enfermedad profesional pueda variar en función de los días que tengan los meses concretos en que se produzca.

- En relación con las competencias de control de los procesos de incapacidad temporal a partir del día 365, la entidad gestora ejerce la citada competencia a través de su inspección médica, sin intervención ya de los equipos de valoración de incapacidades u órganos equivalentes en Cataluña, pues la necesidad de asistencia sanitaria e impedimento para trabajar no implica para su comprobación una cualificación técnico-jurídica que haga necesaria la participación de profesionales distintos al facultativo médico. En consecuencia, el inicio del expediente de incapacidad permanente se articula a través de la emisión de una alta médica con propuesta de incapacidad permanente.

- También se incluye en la reforma que el agotamiento del plazo de 365 días sin emisión de alta médica suponga el pase automático a la prórroga de incapacidad temporal, sin necesidad de declaración expresa, con lo que se simplifica y clarifica la gestión. Si no hubiera prórroga, se mantiene como hasta el momento el procedimiento de disconformidad cuando el alta médica por curación, mejoría o incomparecencia al reconocimiento médico se emite al agotarse los 365 días.

- Asimismo, se determina el mantenimiento de la colaboración obligatoria en el pago de la prestación durante la prórroga de la incapacidad temporal hasta el alta médica del trabajador por curación, mejoría o incomparecencia, hasta el último día del mes en que el Instituto Nacional de la Seguridad Social emita el alta médica por propuesta de incapacidad permanente, o hasta el cumplimiento de los 545 días, finalizando en todo caso en esta fecha;

- y se recoge la obligación de las empresas colaboradoras voluntarias de pagar a su cargo la prestación de incapacidad temporal hasta la extinción del derecho al subsidio, incluida en su caso, la situación de prolongación de efectos económicos.

- Finalmente, se elimina la excepción relativa a los trabajadores del Régimen Especial de la Seguridad Social de los Trabajadores del Mar, dado que el Instituto Social de la Marina carece de inspectores médicos.

8. Refuerzo de las pensiones mínimas

La norma también busca reforzar y mejorar las pensiones mínimas, incluyendo una serie de subidas de las pensiones más bajas, mínimas y no contributivas.

9. Cotización de alumnos en prácticas

Se regula la inclusión en el sistema de la Seguridad Social de alumnos que realicen prácticas formativas o prácticas académicas externas incluidas en programas de formación, que incluyen las realizadas por alumnos universitarios y de formación profesional. Esta nueva normativa entrará en vigor el 1 de octubre de 2023.

La cotización a la Seguridad Social, tanto en el caso de las prácticas remuneradas como en el de las no remuneradas, se ajustará a lo siguiente:

- No se aplicará el MEI.

- A las cuotas por contingencias comunes se les aplicará una reducción del 95%.

- La entidad que asuma la condición de empresa será la responsable del ingreso de la totalidad de las cuotas.

¡Por cierto!

¡No te pierdas las últimas novedades en cuanto a legislación, subvenciones, ayudas, noticias y análisis de empresas cotizadas! Suscríbete a nuestra newsletter gratuita para estar siempre informado.

Estrategias para reducir la carga fiscal y optimizar tus inversiones

La planificación financiera es fundamental para garantizar un futuro seguro y sin preocupaciones. En los siguientes enlaces, aprenderás cómo realizar una planificación efectiva de la sucesión para minimizar los impuestos y por qué invertir en acciones de Google puede ser una excelente manera de diversificar y optimizar tu cartera. También analizaremos los movimientos bancarios que están siendo monitoreados por Hacienda y cómo podemos protegernos contra posibles sanciones fiscales.

En resumen, esta sección te proporcionará estrategias útiles para reducir la carga fiscal y optimizar tus inversiones.

- ¿Cómo planificar una sucesión para pagar lo mínimo en el futuro?

- ¿Por qué invertir en acciones de Google?

- ¿Qué movimientos bancarios controla Hacienda?

Si necesitas asesoramiento sobre las claves de la nueva reforma de las pensiones 2023, recuerda que nuestro equipo de expertos está listo para ayudarte. ¡Contacta hoy para una consulta!