La obligación de presentar el modelo 145

Contenido

- 1 La obligación de presentar el modelo 145

- 1.1 La importancia de todo trabajador de presentar el modelo 145 para no cometer una infracción tributaria

- 1.2 ¿Qué es el modelo 145?

- 1.3 ¿Cómo afecta a empresa y trabajador el modelo 145?

- 1.4 ¿Qué sucede si no se facilitan los datos correctos en el modelo 145?

- 1.5 ¿Es obligatorio presentar el modelo 145?

- 1.6 ¿Qué sucede si los datos facilitados en el modelo 145 no se facilitan?

- 1.7 Y si los datos no son correctos ¿Qué sucede?

- 1.8 Regulación del modelo 145 AEAT

- 1.9 Momento en que se ha de realizar la comunicación al pagador

- 1.10 ¿Por qué es aconsejable practicar la retención correcta?

- 1.11 Prestación extraordinaria cese de actividad de trabajadores autónomos COVID-19

¿Sabes si tienes obligación de presentar el modelo 145 y cuándo?

Si tienes empleados debes saber que como pagador de rendimientos del trabajo debes retener, generalmente, todos los meses determinado porcentaje a cuenta del IRPF.

Este porcentaje se determina atendiendo a las circunstancias personales del trabajador. Y para conocer estas circunstancias te deben haber sido comunicadas previamente a través de la cumplimentación del modelo 145.

La importancia de todo trabajador de presentar el modelo 145 para no cometer una infracción tributaria

Si trabajas por cuenta ajena, tal vez te preguntes:

- ¿Cuales son mis responsabilidades como trabajador si no presento el modelo 145 a mi empresa?

- ¿Puedo estar cometiendo una infracción tributaria y me pueden sancionar con una multa?

- ¿Cuándo he de realizar esta comunicación?

En este artículo te damos las respuestas a estas y otras preguntas.

¿Qué es el modelo 145?

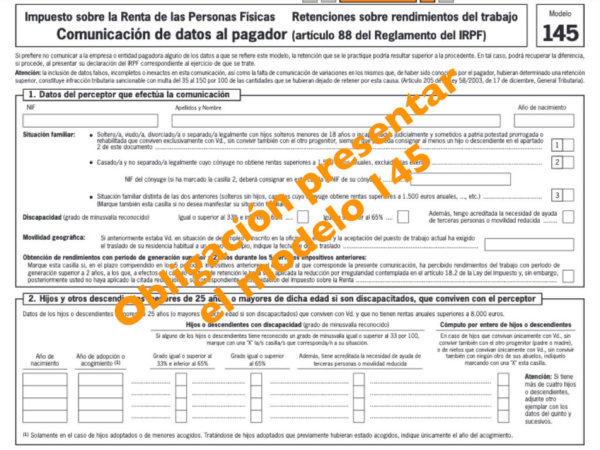

El modelo 145 es el modelo de comunicación de datos al pagador de rentas del trabajo o en su caso de la variación de los datos previamente comunicados.

El nuevo modelo 145 que se adapta a la modificación del art.83.3 a) del Reglamento del IRPF introducida por el RD 633/2015 y a la nueva redacción del art.18.2 de la LIRPF en la redacción dada por la Ley 26/2014.

¿Cómo afecta a empresa y trabajador el modelo 145?

Si habitualmente trabajas por cuenta ajena posiblemente te hayan presentado para cumplimentar el modelo 145, donde se refleje tu situación personal y familiar.

Según el Reglamento del IRPF todos los contribuyentes deberán de comunicar a

l pagador su situación personal y familiar al objeto de aplicarles la retención que les corresponda, debiendo conservar el pagador la citada comunicación debidamente firmada.

¿Qué sucede si no se facilitan los datos correctos en el modelo 145?

Si el trabajador no comunica al pagador todos los datos correctamente, la retención que le practiquen puede ser mayor a la que debería, y esa cantidad retenida de más tendrá que esperar el trabajador a solicitar la devolución en el momento de presentar la declaración de IRPF. Ello supone que en muchos casos ese dinero retenido de más va a obrar en poder de la administración más de 1 año.

¿Es obligatorio presentar el modelo 145?

La comunicación de datos a través del modelo 145 es obligatorio realizarla con anterioridad al día primero de cada año natural o del inicio de la relación.

En ella se considerará la situación personal y familiar que previsiblemente vaya a existir, sin perjuicio de que, de no subsistir aquella situación se proceda a comunicar su variación al pagador.

Aunque no es obligatorio el cumplimentar todas las circunstancia personales del modelo 145, si es conveniente para evitar que la administración tenga nuestro dinero largos periodos de tiempo.

“ No será necesaria la comunicación de datos al pagador cada año, en tanto no varíen las circunstancias personales y familiares.

¿Qué sucede si los datos facilitados en el modelo 145 no se facilitan?

Si no se comunican a través del modelo 145 al pagador las circunstancias personales y familiares o su variación, se aplicará un tipo de retención que puede ser erróneo.

En tales casos si eso supone la aplicación de un tipo de retención inferior al que correspondería, el trabajador puede incurrir en responsabilidades como después veremos.

Y si los datos no son correctos ¿Qué sucede?

# Consecuencias si la variación supone un tipo de retención menor.

Si los datos que se declaran al pagador son falsos, incompletos o inexactos y esto motiva que se practique una retención inferior a la que procedería, se estará cometiendo una infracción tributaria. Esta infracción será sancionable con una multa del 35 al 150 por 100 de las cantidades que se hubieran dejado de retener por esta causa.

Las variaciones que se produzcan durante el año y que supongan un tipo de retención menor, el trabajador podrá comunicarlas para que se regularice.

Esta regularización se podrá realizar a partir de la fecha de la comunicación, siempre y cuando resten, al menos, 5 días para la confección de la nómina.

# Consecuencias si la variación supone un tipo de retención mayor

Si se producen variaciones en las circunstancias personales y familiares y estas suponen un mayor tipo de retención, el trabajador comunicarlo a efectos de la regularización del tipo de retención.

Esta comunicación deberá de realizarse en el plazo de 10 días desde que tales situaciones se produzcan. Y ello, se tendrá en cuenta en la siguiente nómina a confeccionar, siempre y cuando resten, al menos, 5 días para la confección de la nómina desde la comunicación.

Regulación del modelo 145 AEAT

Todo esto viene regulado en el artículo 205 de la Ley General Tributaria.

“Artículo 205 Infracción tributaria por incumplir la obligación de comunicar correctamente datos al pagador de rentas sometidas a retención o ingreso a cuenta

- Constituye infracción tributaria no comunicar datos o comunicar datos falsos, incompletos o inexactos al pagador de rentas sometidas a retención o ingreso a cuenta, cuando se deriven de ello retenciones o ingresos a cuenta inferiores a los procedentes.

- La infracción será leve cuando el obligado tributario tenga obligación de presentar autoliquidación que incluya las rentas sujetas a retención o ingreso a cuenta.

La base de la sanción será la diferencia entre la retención o ingreso a cuenta procedente y la efectivamente practicada durante el período de aplicación de los datos falsos, incompletos o inexactos.

La sanción consistirá en multa pecuniaria proporcional del 35 por ciento.

- La infracción será muy grave cuando el obligado tributario no tenga obligación de presentar autoliquidación que incluya las rentas sujetas a retención o ingreso a cuenta.

La base de la sanción será la diferencia entre la retención o ingreso a cuenta procedente y la efectivamente practicada durante el período de aplicación de los datos falsos, incompletos o inexactos.

La sanción consistirá en multa pecuniaria proporcional del 150 por ciento”.

Momento en que se ha de realizar la comunicación al pagador

En primer lugar hemos de tener en cuenta que no es necesario comunicar nada al pagador si no han cambiado las circunstancias personales y familiares del trabajador.

En caso de que si que haya habido variaciones a lo largo del año, y siempre y cuando éstas supongan un mayor tipo de retención, se deberán de comunicar al pagador en el plazo de 10 días desde que tales circunstancias se produzcan, al objeto de que este modifique las retenciones a la mayor brevedad, siendo lo correcto modificar las retenciones a partir del momento en que se efectúe la comunicación. En caso de que queden menos de 5 días para confeccionar las nóminas del mes, la nueva retención se practicará a partir del mes siguiente al de la comunicación.

Como norma general la comunicación de datos al pagador debe efectuarse antes del 1 de enero de cada año o en el momento de la formalización del contrato de trabajo, reflejando en el modelo 145 considerando la situación personal y familiar que se prevea que vaya a existir en estas fechas, sin perjuicio de que, si se produce una variación posterior se deberá de proceder a comunicar la misma al pagador, tal como hemos mencionado en el párrafo anterior.

Siempre puede haber alguien que por circunstancias personales prefiera que se le practique mayor retención, para ello podrá comunicar en cualquier momento al pagador su interés, para que se le aplique la nueva retención en la siguiente nómina, siempre y cuando queden al menos 5 días para la confección de la misma, o de lo contrario se le aplicará en la nómina del mes siguiente.

¿Por qué es aconsejable practicar la retención correcta?

El aplicar la retención correcta es crucial, pues si se retiene de menos, el trabajador estará cobrando de más, y el pagador puede estar cometiendo una infracción tributaria y ser sancionado.

Por otro lado si se le retiene de más al trabajador, este percibirá menos en su nómina y tendrá que esperar a presentar su declaración de IRPF para solicitar la devolución de lo retenido de más, y esto en ocasiones puede suponer tener que esperar más de un año en recuperar el exceso de retenciones.

Prestación extraordinaria cese de actividad de trabajadores autónomos COVID-19

Esta prestación podrá solicitarla cualquier autónomo que se vea afectado por el cierre de negocios debido a la declaración del estado de alarma o cuya facturación este mes caiga un 75% respecto a la media mensual del semestre anterior (ejemplo COVID-19).

Uno de los requisitos para poder percibir la prestación es que el autónomo deberá hallarse al corriente en el pago de las cuotas a la Seguridad Social.

Entre la documentación que debe presentar esta el Modelo 145 de comunicación de datos al pagador (IRPF), (Excepto País Vasco y Navarra).

¡Por cierto!

Si estás buscando orientación sobre la confección del modelo 145, no dudes en comunicarte con nosotros 📞. Desde nuestra asesoría físcal en Valencia brindamos atención profesional en todo el territorio nacional y online 🌐.

Hola buenas tardes

En su día cuando me contrataron hace 5 años mi hija no vivía conmigo, vivía con sus abuelos en Colombia, por lo que entregué el modelo 145 como soltera sin hijos. Desde el año pasado vive conmigo , tiene 20 años… es obligatorio notificar a la empresa que mi hija ahora vive conmigo? Tengo que incluirla en la declaración de renta o ella declara por su cuenta?

¡Muchas gracias por vuestra orientación!

Hola Carolina

En el modelo 145, se refleja tu situación personal y familiar.

Aunque no es obligatorio el cumplimentar todas las circunstancia personales del modelo 145, si es conveniente para evitar que la administración tenga nuestro dinero largos periodos de tiempo.

En cuanto a la declaración de IRPF habría que analizar las circustancias personales de tu hija, si tiene obligación de presentarla ella, que rendimientos tiene, etc. Sin estos datos nos es imposible a priori decirte si interesa o no incluirla en tu declaración.

Un saludo.

Buenos días…al tener una minusvalía del 37 es obligatorio hacer el 145…y si lo ago enamorado me beneficia?gracias

Buenas tardes,

Soy autónomo y facturo siempre a mis clientes (consultorías de formación tipo Adecco, Randstad…) con el 15% de IRPF retenido en la propia factura. Entiendo entonces que no es obligatorio en mi situación hacer el 145?

Muchas gracias!

Hola Pau,

El modelo 145 es un formulario de la Agencia Tributaria relacionado con el Impuesto sobre la Renta de las Personas Físicas (IRPF) a través del cual el contribuyente comunica a su pagador (normalmente, su empresa) y su situación personal y familiar, lo que determinará el porcentaje de retención del IRPF que se aplique.

En tu caso como profesional no debes cumplimentarlo ya que no trabajas para una empresa.

Un saludo,