¿Por qué invertir en acciones de Amazon?

Contenido

- 1 ¿Por qué invertir en acciones de Amazon?

- 1.1 ¿Te has planteado en algún momento invertir en acciones de Amazon?

- 1.2 Antes de empezar a analizar Amazon

- 1.3 Presentación de Amazon

- 1.4 Visión general de los últimos 14 años

- 1.5 Cómo lo puede hacer Amazon si entramos en recesión

- 1.6 Cómo lo han hecho las acciones de AMZN los últimos 1o años

- 1.7 Estimación del comportamiento de AMAZON para los próximos 4 años

- 1.8 Cómo de endeudada esta Amazon

- 1.9 Reparto de dividendos de Amazon

- 1.10 Recompra de acciones y emisión de nuevas

- 1.11 Rentabilidad sobre los fondos propios y sobre los activos de Amazon

- 1.12 Quién tiene las principales posiciones en Amazon

- 1.13 Múltiplos a los que cotiza Amazon

- 1.14 Comparando Amazon con empresas de su sector

- 1.15 Perfil del inversor de Amazon

- 1.16 Rentabilidad esperada

- 1.17 Video resumen sobre «por qué invertir en Amazon»

- 1.18

- 1.19 Artículos relacionados con inversiones

Análisis previo a invertir en acciones de AMAZON INC, con el fin de tener una base para elaborar cada uno su propio análisis antes de invertir en esta Compañía.

Elaborado el 14 de septiembre de 2022.

Quiero comentarte antes de empezar con el análisis que cada uno antes de invertir o desinvertir debe de hacer su propio análisis y decidir si comprar o vender acciones de una compañía.

Este análisis tiene un carácter informativo y divulgativo, no siendo ninguna recomendación de compra, por lo que has de realizar tu análisis previo antes de tomar cualquier decisión de invertir y ser responsable de tus acciones.

Yo antes de invertir dedico varios días a analizar las empresas, invierto mi dinero con una visión a medio y largo plazo, y asumo el riesgo de que puedo perder parte de la inversión si me he equivocado en las estimaciones.

¿Te has planteado en algún momento invertir en acciones de Amazon?

En muchas ocasiones no sabemos dónde invertir, en algo que y nos genere una rentabilidad futura de la que podamos vivir.

Uno de los mayores problemas que nos vamos a encontrar en un futuro es que nuestra pensión de jubilación posiblemente no nos permita vivir dignamente.

Nos pasamos una parte importante de nuestro tiempo buscando dónde invertir nuestros ahorros o los de nuestra empresa para poder vivir de rentas, y a ser posible antes de la edad de jubilación.

La mayoría de las empresas y particulares no somos capaces de obtener una rentabilidad de dos dígitos en nuestro negocio o en otros activos, y si existen empresas donde invertir que puedan generar esta rentabilidad ¿no crees que nos puede interesar invertir en ellas?

Pues de uno de esos activos te voy a hablar hoy, te voy a explicar por qué puede ser interesante invertir en acciones de AMAZON, una empresa que los últimos 10 años ha dado una rentabilidad anualizada de más de un 26%.

AMAZON puede ser un de esas empresas que nos puede dar este tipo de alegrías gracias al interés compuesto.

Si prefieres verlo con un ejemplo también puedes acceder a nuestro video sobre porqué invertir en acciones de Google, donde te explico con varios ejemplos lo que puede hacer por nosotros el interés compuesto.

Como dijo Warren Buffett:

«El mercado ayuda a los que saben lo que hacen, pero no perdona a los que no lo saben.»

Antes de empezar a analizar Amazon

Como después veras, lo primero que hago a la hora de analizar una compañía es encontrar las respuestas a preguntas como:

- ¿Se trata de una buena empresa?

- ¿Es cíclica?

- ¿Cómo lo ha hecho en periodo de crisis?

- ¿Qué crecimiento experimentan sus ingresos, su EBITDA y su beneficio operativo?

- ¿Cuál es su ventaja competitiva?

- ¿Qué margen tiene el beneficio operativo sobre los ingresos? ¿Es creciente?

- ¿Cómo de endeudada está?

- ¿Cuál es su ROE? ¿Cómo varía en el tiempo?

- ¿Cómo de alineada está la directiva?

- ¿Las acciones están a un precio razonable?

- ¿Recompra acciones o emite nuevas?

- ¿Cómo son sus múltiplos PER, EV/FCF, EV/EBITDA y EV/EBIT?

Todo esto y alguna cosa más, es lo que voy incluir en mi análisis.

Presentación de Amazon

Amazon fue fundada en 1994 por Jeff Bezos, aunque no fue lanzada al mercado hasta el 16 de julio de 1995.

En la actualidad Amazon (Ticker AMZN) es una de las mayores plataformas de comercio online de Internet, ofreciendo una diversificada línea de productos y servicios:

Venta minorista: Libros, ropa, DVDs, CDs, música, software, videojuegos, electrónica, muebles, comida, etc. Con su servicio de suscripción anual te permite disfrutar de numerosos servicios de valor añadido, como es la entrega de tus pedidos en menos de 24 horas.

Amazon Contenidos: Servicio de contenidos audiovisuales a la carta que se asemeja a Netflix y que ofrece un amplio catálogo de películas y series sin coste adicional.

Market Place: Además de ser utilizada la plataforma de e-commerce como venta directa entre Amazon y sus clientes, también es un Market Place que ofrece a sus clientes mayoristas la posibilidad de vender productos online aprovechándose de su infraestructura.

Amazon Kindle: En 2007 lanzó su dispositivo electrónico que permite a los usuarios comprar y leer los libros que Amazon distribuye a través de su tienda.

Amazon Web Services (AWS): Amazon posee una de las infraestructuras de cloud computing más potente y utilizada del mundo. Solo en 2021 tuvo una cuota de mercado del 33%, posicionándose como líder indiscutible del sector por delante de Microsoft (cuota del 20%) y de Google (cuota del 10%). Ofrece un amplio conjunto de servicios globales de computación, almacenamiento, bases de datos, análisis, aplicaciones e implementaciones que ayudan a las organizaciones a ser más flexibles, reducir costes de TI y crecer de forma escalable.

Además, Amazon posee otros tantos negocios y subsidiarias, como por ejemplo, unos estudios de TV y cine (Amazon Studios), una plataforma de video on demand (Amazon Prime Video) y una larga lista de startups emergentes y otras empresas consolidadas: IMDb, Twitch, Zappos, Ring (domótica de seguridad), Whole Foods Market, Audible, Souq…

Su principal negocio es AWS que a pesar de representar un porcentaje inferior de sus ventas, supone la mayor parte del beneficio de la empresa. El motivo es que en sus ventas los márgenes van del 5% al 10%, mientras que en el AWS sus márgenes son cercanos al 35%, con un crecimiento a tasas superiores al 30% anual.

Visión general de los últimos 14 años

Lo normal es que, si una empresa lleva haciéndolo bien muchos años, lo siga haciendo bien salvo que se den determinados acontecimientos.

Las acciones de AMZN han experimentado un crecimiento de cotización superior al 26% anual.

Desde su máximo del 2021 de 180$ la acción ha bajado a 127$ que cotiza en el momento en que realizo este análisis.

AMAZON tiene actualmente unos 10.187 millones de acciones.

Cómo lo puede hacer Amazon si entramos en recesión

Antes de Invertir en acciones de AMAZON, dado que hay posibilidades de que entremos en una recesión, lo primero que hago es ver cómo lo había hecho AMAZON en una crisis anterior como pudo ser la que se inició el año 2008.

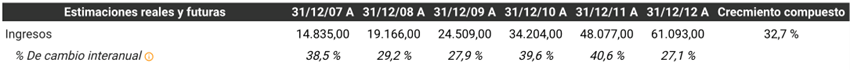

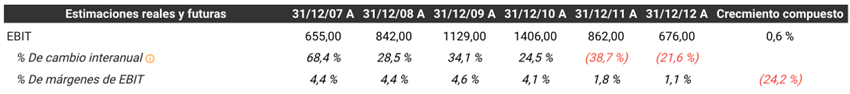

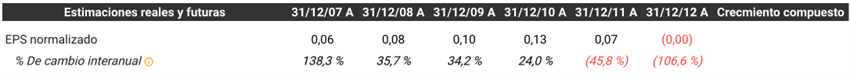

En los años 2007 a 2012 podemos ver ciertos datos importantes tanto en relación con los ingresos, los beneficios, los márgenes y los beneficios por acción.

Los ingresos pasaron de más de 14.835M$ (Millones de dólares) a 61.093M$. Un crecimiento compuesto de más de un 32%.

Los beneficios operativos pasaron de más de 655M$ a más de 676M$. Un crecimiento compuesto de más de un 0,6%.

Los márgenes operativos sobre las ventas fueron la mayoría de los años superiores al 4%.

El beneficio por acción pasó de 0,06$ a 0$. Experimentaron una pequeña reducción.

Una vez visto lo que les afectó la crisis, antes de invertir en acciones de AMZN analizo como se han comportado las acciones en los últimos años.

Cómo lo han hecho las acciones de AMZN los últimos 1o años

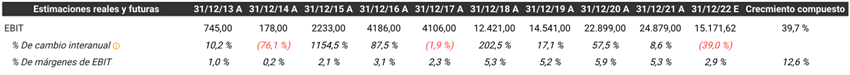

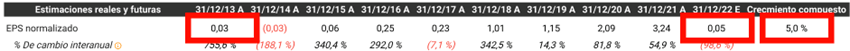

A continuación, vamos a ver cómo los han hecho las acciones de AMAZON en los últimos 10 años (2013 a 2022).

Los ingresos como se puede ver en la tabla de más abajo han pasado de 74.452M$ a 522.167M$. Más de un 24% de crecimiento compuesto.

AMZN ha tenido un EBITDA o beneficios antes de intereses, amortización, depreciación e impuestos que han pasado de 5.246M$ a 72.354M$. Más de un 33% de crecimiento compuesto.

Los beneficios operativos han pasado de 745M$ a 15.171M$. Más de un 39% de crecimiento compuesto.

Observo que los márgenes sobre los beneficios operativos no han experimentado un gran crecimiento, y es algo que no me agrada mucho por diversos motivos, pero por no extenderme demasiado no voy a entrar en detalle.

El beneficio por acción ha pasado de 0,03M$ a 0,05M$. Ha experimentado algo más de un 5% de crecimiento compuesto.

El flujo de caja libre, eso que le queda después de restar de lo cobrado lo pagado, ha pasado de más de 2.031M$ a 8.336M$. Más de un 17% de crecimiento compuesto. Y los márgenes sobre el FCF prácticamente no han experimentado una variación significativa.

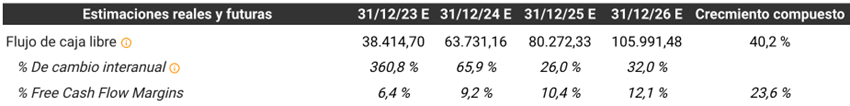

Estimación del comportamiento de AMAZON para los próximos 4 años

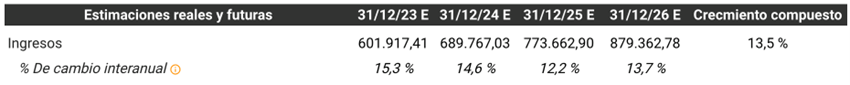

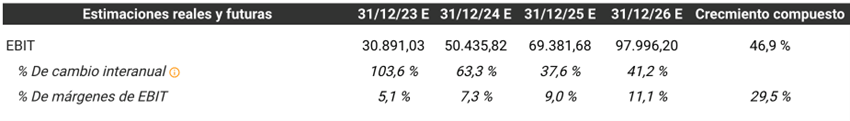

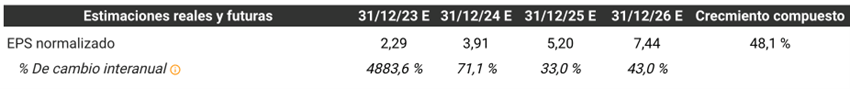

También es muy importante antes de invertir en acciones de AMAZON ver las previsiones de los analistas profesionales para los próximos 4 años (2o23 a 2026), siendo sus estimaciones las siguientes:

– Un crecimiento anualizado de los ingresos de más del 13%.

– Se prevé que los ingresos van a pasar de 601.917M$ a 879.362M$.

– Un crecimiento compuesto del beneficio operativo de más del 46%. Con unos márgenes crecientes próximos al 8%.

– Un crecimiento compuesto del beneficio por acción superior al 48%.

Un crecimiento compuesto del flujo de caja libre superior al 40%, con un incremento de los márgenes de más del 23%.

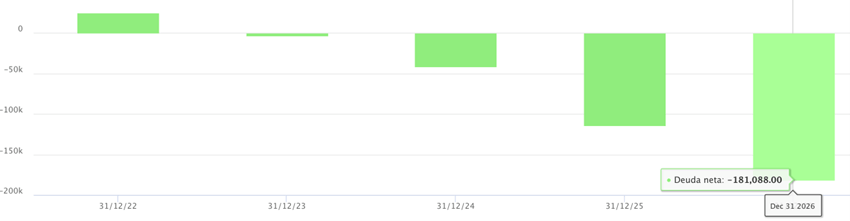

Cómo de endeudada esta Amazon

Antes de realizar una inversión en acciones de Amazon es muy importante conocer el ratio de apalancamiento.

Yo por norma general no suelo invertir en compañías que tengan un Ratio “Deuda Neta / EBITDA” superior a 3 o 4 veces. Con este ratio mido la capacidad que tiene para pagar su deuda neta en base a su EBITDA. En concreto, expresa el número de años que le llevaría a la compañía (estimando unas deudas y EBITDA constantes) pagar su deuda. Cuanto mayor sea esta ratio, más tensa será la situación financiera de la empresa.

AMZN es una empresa que tiene actualmente una deuda moderada, el equivalente a 0,35 veces el beneficio (EBITDA), y que según los analistas esperan reducirla el próximo año, estimando para 2026 una tesorería superior a los 181.000M$.

Reparto de dividendos de Amazon

Los dividendos son la parte de las ganancias de una compañía que reparte periódicamente a sus accionistas.

De entrada, he de decir que no me gusta invertir en las compañías que reparten grandes cantidades de dividendos.

AMZN no está repartiendo anualmente dividendos, pues no entra dentro de su plan de expansión. Su política se centra en la reinversión de sus ganancias para ofrecer a sus accionistas mayores rendimientos en el futuro, y al mismo tiempo no tener que apalancarse solicitando financiación.

Esto es bueno pues se puede conseguir un crecimiento más rápido, y al mismo tiempo el accionista se beneficia ya que se produce un diferimiento de los impuesto, puesto que no se pagan impuestos hasta que no se cobra.

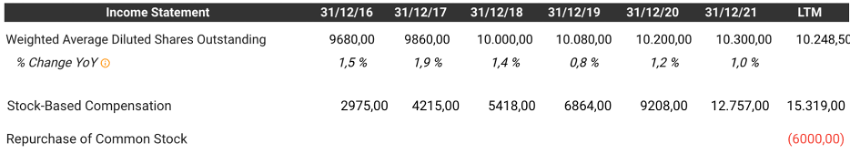

Recompra de acciones y emisión de nuevas

A la hora de comprar acciones de una compañía también es importante ver si emite nuevas acciones y/o recompra, y si remunera con stock options.

Compartiendo la opinión de inversores de la talla de Charlie Munger, considero que el efectivo que genere una compañía se debería de utilizar en el siguiente orden:

- Crecimiento orgánico, para hacer crecer el negocio.

- Crecimiento inorgánico, adquiriendo nuevas compañías que añadan valor.

- Recomprando acciones, si la acción está por debajo de su valor intrínseco, ya que si se hace por un valor superior se destruye valor.

- En dividendos, una vez cubiertas las necesidades del negocio. Si la acción cotiza por encima de su valor intrínseco se debe de devolver el dinero a los accionistas por esta vía.

Y también es importante ver si remunera a sus empleados o directivos con stock options u opciones sobre acciones. Una forma de remunerarles que les permite obtener acciones de su compañía, con o sin coste, a un precio fijado con anterioridad y que normalmente es inferior al precio de mercado.

Estas stock options las tengo en cuenta aunque no sea un coste real, dado que supone una dilución para el accionista.

Amazon tenía 10.300 Millones de acciones a 31/12/2021. Vemos que va aumentando del orden del 1% el número de acciones anualmente.

Las empresas grandes que crecen mucho año tras año generalmente tienen muy controlada la dilución.

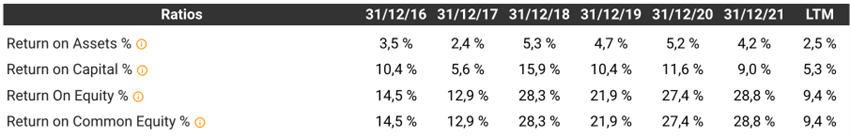

Rentabilidad sobre los fondos propios y sobre los activos de Amazon

Antes de invertir en acciones de Amazon yo me fijo en algunos indicadores que se utilizan para determinar su rentabilidad, en concreto veo el ROA y el ROE.

Tanto ROE como ROA sirven para determinar la eficiencia económica de una empresa. A la hora de analizar la rentabilidad de la compañía hemos de tener en cuenta que el ROE no tiene en cuenta en endeudamiento y el ROA se centra en la rentabilidad de los activos, al margen de la financiación.

Amazon ha generado una rentabilidad histórica sobre los fondos propios de más del 27%, y una rentabilidad sobre los activos cercana al 4%.

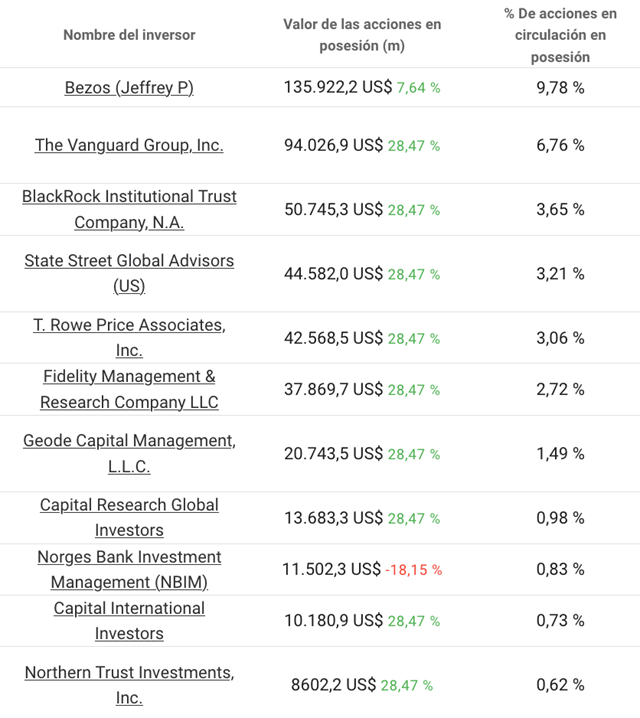

Quién tiene las principales posiciones en Amazon

Antes de invertir en acciones de Amazon, es importante ver quienes están invirtiendo en la empresa.

Como podemos ver en la siguiente tabla, Jeff Bezos, el fundador de AMAZON posee cerca del 10% de las acciones de la compañía, con un valor superior a los 135.000M$.

Le sigue The Vanguard Group, Inc., la mayor gestora de fondos de inversión del mundo que posee cerca del 7% de las acciones de la compañía, con un valor superior a los 94.000M$.

Y los siguientes en la lista Top 10 son principalmente hedge funds.

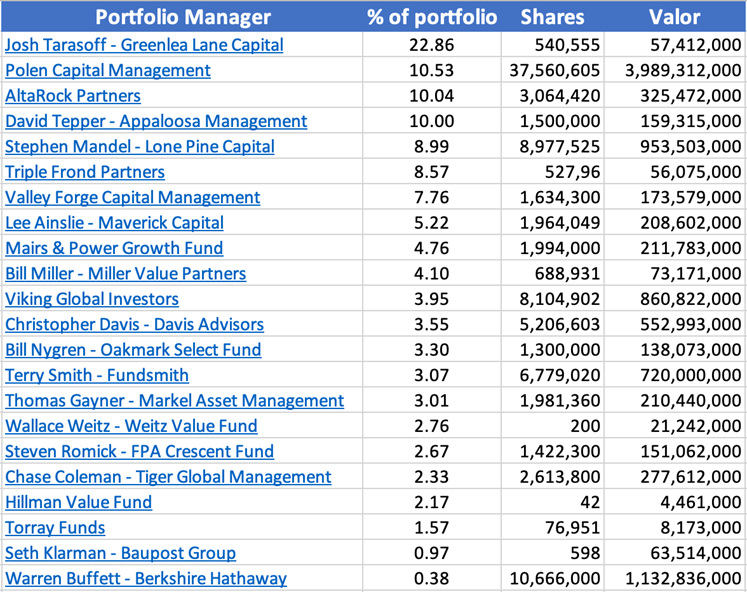

Algunos de los principales inversores han incrementado posiciones el 2T 2022, y sus posiciones a 30 de junio de 2022 eran las que podemos ver en la tabla.

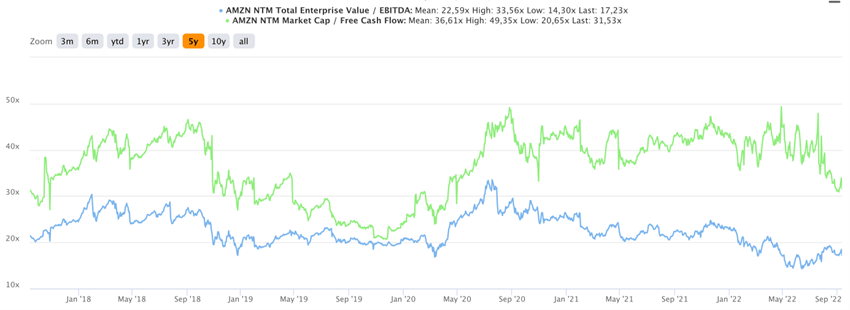

Múltiplos a los que cotiza Amazon

La aplicación de los múltiplos comparables junto con el análisis de los ratios ayudan a valorar las empresas ya que responden a la pregunta de cuánto vale una compañía en comparación con otras de su sector.

Los cuatro que uso habitualmente para valorar empresas son:

- Enterprise Value / EBITDA (EV/EBITDA)

- Price Earnings Ratio (P/E o PER)

- Enterprice Value / Free Cash Flow (EV/FCF)

- Price / Book Value (P/BV)

Amazon está cotizando a un múltiplo razonable desde mi punto de vista, ya que está cotizando a un múltiplo EV/EBITDA 17x, habiendo sido su media en los últimos 5 años de más de 22x, y ha habido años que ha estado a más de 31x.

Y si la valoramos por el múltiplo MC/FCF 31x, habiendo sido su media en los últimos 5 años de más de 36x.

Si valorásemos la compañía por PER estaríamos penalizándola injustamente ya que el múltiplo sería altísimo debido a que su depreciación y amortización es más del doble que su CAPEX.

Como decía Peter Lynch no se debía de pagar por las acciones de una compañía más de 1,5 veces su crecimiento, y en este caso se cumple.

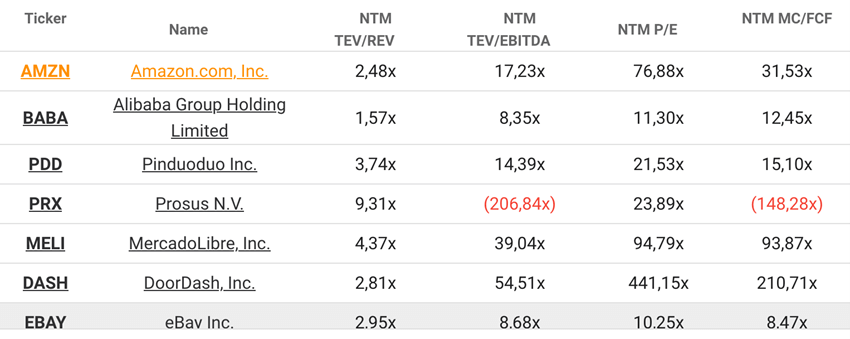

Comparando Amazon con empresas de su sector

Es muy importante comprar una empresa dentro de su sector para ver cómo va evolucionando el sector, y ver cómo va evolucionando la compañía dentro del sector, si lo está haciendo mejor o peor que la competencia.

No entro a comentar mi opinión sobre los competidores, pues me extendería demasiado en el análisis y tal vez me haría un poco pesado.

Al mismo tiempo dado que ofrece muchos productos y servicios (specialty retail, software, IT services, media,entertainment, interactive, media and services, food and staples retailing, household durables, textiles, apparel and luxury godos, electronic equipment instruments and components, diversified telecommunication services, multiline retail, hotels, restaurants and leidure, etc.) se deberían de analizar los competidores por cada uno de ellos y como te decía me extendería demasiado en el análisis.

Una pequeña comparativa de los competidores del sector de “internet and direct marketing retail” sería la siguiente:

Perfil del inversor de Amazon

Conocer cada uno su perfil de riesgo es vital a la hora de invertir, ya que si uno asume más riesgo del que está preparado psicológicamente se expone a tomar decisiones (como vender las acciones en las caídas) que le repercutirán negativamente en su rentabilidad a largo plazo.

El inversor de Amazon debe tener un perfil agresivo, caracterizándose por buscar una rentabilidad superior a la media, a cambio de asumir los mayores riesgos. Generalmente, este perfil invierte la mayor parte de su patrimonio en renta variable.

En estos casos la mejor forma de reducir la incertidumbre es diversificando y añadiendo ciertos vehículos muy seguros, como los depósitos, aunque sea en un pequeño porcentaje sobre el total del capital.

Rentabilidad esperada

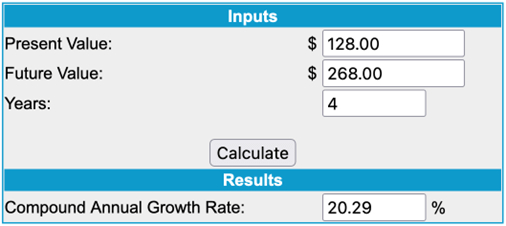

Por el análisis realizado si se cumplen las previsiones de los analistas profesionales, se estima que en 2026 la acción de Amazon puede tener un valor de 268$. Este es el resultado de aplicar el EPS normalized del 2026 por el múltiplo estimado.

Dado que el valor actual es de 128$ supone que puede dar una rentabilidad anualizada superior al 20%.

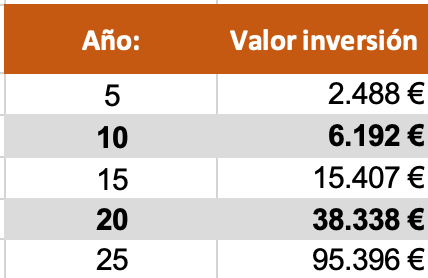

Por lo que una inversión de 1.000€ en acciones de Amazon a la vuelta de 4 años si se cumplen todas las estimaciones anteriores se podría convertir en 2.074€.

Y si se mantienen las condiciones expuestas, así como la inversión en estas u otras acciones que den una rentabilidad similar durante mas años, los capitales que se podrían acumular en función de los años que se mantenga serían los de la siguiente tabla.

Por todo lo expuesto anteriormente, he de decirte que este es un tipo de empresa que se adapta a mi perfil inversor, y es una compañía que actualmente forma parte de mi portafolio, tiene un buen margen de seguridad y es una multibbager…😜

Como te decía, mi perfil inversor es arriesgado, priorizo sacar partido a mis ahorros a sabiendas de que en mis inversiones hay más riesgo y volatilidad, y las caídas no me quitan el sueño, pues las veo como una oportunidad para comprar con mayor margen de seguridad.

El objetivo en mis inversiones es obtener un promedio del 15% de rentabilidad anual, lo que supone ir duplicando el valor de mi inversión cada 5 años

Espero haberte dado algo de luz en todo lo relacionado con Amazon, pero recuerda que esto no es una recomendación de compra ni de venta, simplemente es un análisis realizado por mí basado en mi experiencia como inversor, y simplemente tiene un carácter informativo y divulgativo, por lo que has de realizar tu análisis previo antes de tomar cualquier decisión de invertir y ser responsable de tus acciones.

Desde mi punto de vista hay cientos de acciones que pueden dar tantas alegrías como AMZN 😊

Y recuerda que…

“Si no encuentras una forma de hacer dinero mientras duermes, estarás condenado a trabajar hasta el resto de tus días”.

¿Prefieres que te lo resumamos en un vídeo?. Pues aquí lo tienes…

Video resumen sobre «por qué invertir en Amazon»

En nuestro canal de Asepyme en YouTube puedes acceder a cientos de videos para emprendedores, autónomos y pymes. Y entre ellos, uno en el que hacemos un breve resumen sobre por qué invertir en Amazon.

Aquí tienes el video resumido de todo lo relacionado con el artículo de hoy, por si quieres visualizarlo.

¡Por cierto!

Si aún no te has suscrito a nuestra newsletter gratuita, te invito a hacerlo ahora.

Te mantendremos informado de novedades legislativas, subvenciones, ayudas y noticias que serán de tu interés.

Artículos relacionados con inversiones

Te dejo enlaces a tres artículos interesantes de finanzas e inversión en los que hablamos de por qué invertir en Google, si es el momento de invertir en acciones de Apple y cómo utilizar el interés compuesto para retirarse antes de la jubilación.

- ¿Por qué invertir en Google es rentable ?

- ¿Cómo invertir en acciones de Apple?

- ¿Cómo puedo retirarme antes de la jubilación gracias al interés compuesto?

Si me puedes aportar alguna idea antes invertir en acciones de Amazon contacta con nosotros.