Invertir como Warren Buffett en acciones de Berkshire Hathaway

Contenido

- 1 Invertir como Warren Buffett en acciones de Berkshire Hathaway

- 1.1 ¿Te has planteado en algún momento comprar acciones de BERKSHIRE HATHAWAY?

- 1.2 Antes de empezar a analizar BERKSHIRE HATHAWAY

- 1.3 Presentación de la compañía BERKSHIRE HATHAWAY

- 1.4 Ventaja competitiva de Berkshire Hathaway

- 1.5 Riesgos

- 1.6 Antes de empezar con el análisis

- 1.7 Visión general de los últimos 17 años

- 1.8 Cómo lo puede hacer Berkshire Hathaway si entramos en recesión

- 1.9 Cómo lo han hecho las acciones de Berkshire Hathaway los últimos 10 años

- 1.10 Estimación del comportamiento de Berkshire Hathaway para los próximos 2 años

- 1.11 Cómo de endeudada está Berkshire Hathaway

- 1.12 El reparto de dividendos en Berkshire Hathaway

- 1.13 La recompra y emisión de acciones en Berkshire Hathaway

- 1.14 Rentabilidad sobre los fondos propios y sobre los activos de Berkshire Hathaway

- 1.15 Quién tiene las principales posiciones en Berkshire Hathaway

- 1.16 Múltiplos a los que cotiza Berkshire Hathaway

- 1.17 Comparando Berkshire Hathaway con empresas de su sector

- 1.18 Perfil del inversor de Berkshire Hathaway

- 1.19 Rentabilidad esperada

- 1.20 Reflexión

- 1.21 ¿Comprar acciones de Berkshire Hathaway es para mí?

- 1.22

- 1.23 Artículos relacionados con inversiones

El primero en invertir en acciones de Berkshire Hathaway fue Warren Buffett. Y esto es así, ya que fue el fundador, mayor accionista, presidente y director ejecutivo de la compañía.

Al margen de ser una de las cinco personas más ricas del mundo, algunas curiosidades de Buffett son:

- A los 7 años empezó a trabajar de repartidor de periódicos, en concreto del Washington Post.

- Con 11 años ya compró su primera acción, una compañía que llevaba 20 años repartiendo dividendos, City Service Preferred.

- Su holding está formado por más de 80 compañías y a todos sus CEO les enseña dos reglas: Regla 1: No perder ni un centavo del dinero de los accionistas, y Regla 2: No olvidar nunca la regla 1.

- Ama la comida basura, bebe varias Coca-Colas diariamente, y desde hace más de 60 años vive en la misma casa de 3 habitaciones.

- Conduce su propio coche, no tiene guardaespaldas y aunque es dueño de la compañía de Jets privados más grande del mundo, nunca viaja en Jets.

- En cuanto a su herencia, ha donado el 90% de su fortuna, a la fundación Bill y Melinda Gates. Piensa que, si sus hijos heredasen toda su fortuna, se harían unos vagos.

Elaborado el 1 de octubre de 2022.

¿Te has planteado en algún momento comprar acciones de BERKSHIRE HATHAWAY?

En muchas ocasiones no sabemos dónde invertir, en algo que nos genere una rentabilidad futura de la que podamos vivir.

De uno de esos activos podría ser del que he venido a hablarte hoy.

La inversión en Berkshire Hathaway presenta una oportunidad fantástica para los inversores que buscamos conseguir rentabilidades de doble dígito.

¡Durante la última década, sus acciones han proporcionado rendimientos de más del 12% anual!

Por lo que una inversión inicial de 1.000€ se hubiese convertido hoy en más de 3.100€.

Hoy vengo a explicarte por qué puede ser una inversión atractiva para determinados perfiles de inversores, ya que BERKSHIRE HATHAWAY puede ser un de esas empresas que nos puede dar grandes alegrías gracias al interés compuesto.

Quiero comentarte antes de empezar con el análisis que cada uno antes de invertir o desinvertir debe de hacer su propio análisis y decidir si comprar o vender acciones de una empresa.

Este análisis tiene un carácter informativo y divulgativo, no siendo ninguna recomendación de compra, por lo que has de realizar tu análisis previo antes de tomar cualquier decisión de invertir y ser responsable de tus acciones.

Yo antes de invertir dedico varios días a analizar las empresas, invierto mi dinero con una visión a medio y largo plazo, y asumo el riesgo de que puedo perder parte de la inversión si me he equivocado en las estimaciones.

Antes de empezar a analizar BERKSHIRE HATHAWAY

Como después veras, lo primero que hago antes de invertir en una compañía como puede ser el caso de Berkshire Hathaway, es ver si su precio de cotización es adecuado, si está infravalorada por estar su cotización por debajo de su valor intrínseco; y solo invierto si la solidez de los fundamentales justifica su precio.

Presentación de la compañía BERKSHIRE HATHAWAY

Berkshire Hathaway Inc., es la matriz de un holding empresarial que produce y comercializa productos de todo tipo como materiales de construcción, seguros, transporte ferroviario de carga y servicios públicos, productos de consumo o financieros, entre otros muchos.

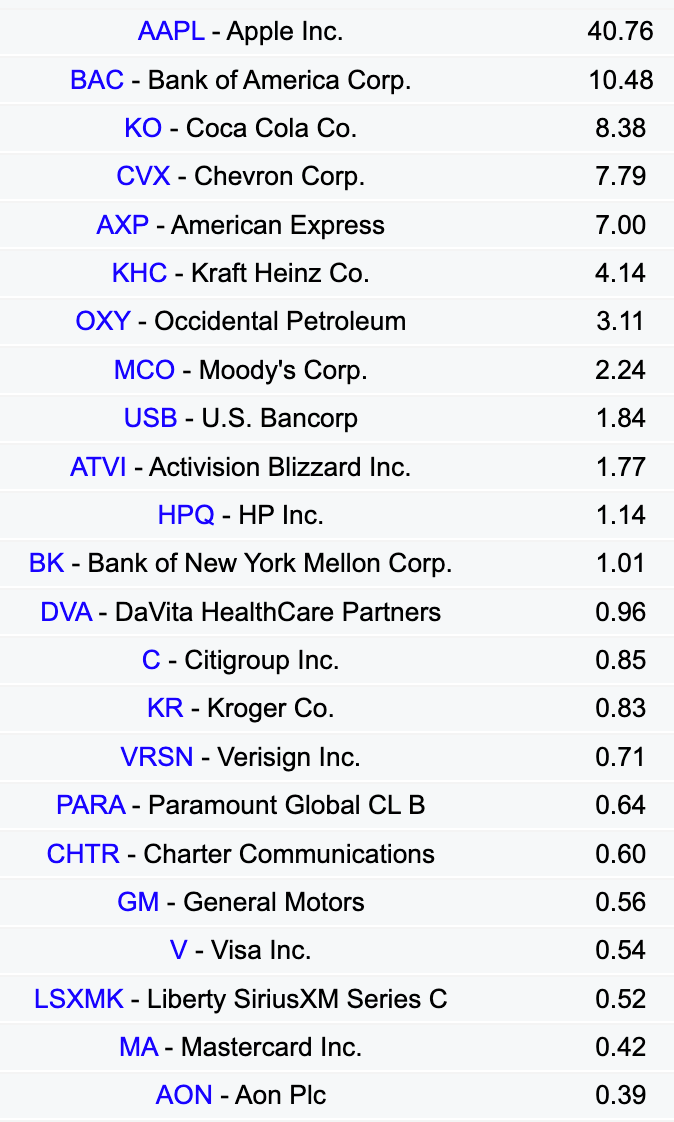

Berkshire Hathaway capitaliza más de 600.000 millones de dólares y sus 10 principales posiciones en cartera como se puede ver en la tabla son: Apple (+40%), Bank of America (+10%), Coca Cola (+8%), Chevron (+7%), American Express (+7%), Kraft Heinz (4%), Occidental Petroleum (+3%), Moody´s (+2%), U.S. Bancorp (+1%) y Activision Blizzard (+1%).

Ventaja competitiva de Berkshire Hathaway

Antes de invertir en acciones de Berkshire Hathaway analizo la capacidad que tiene para mantener sus ventajas competitivas frente a sus competidores.

Utilizando palabras del propia Buffett, la mayoría de las compañías de su holding tienen un «Moat» o ventajas competitivas que le permiten hacer frente a los competidores. Él lo define como un foso que rodea y protege el castillo ante posibles ataques.

Desde mi punto de vista su modelo de negocio descentralizado, su amplia diversificación comercial, sus altas capacidades de generación de efectivo y su inigualable fortaleza de balance son grandes ventajas competitivas.

Para Buffett, las ventajas competitivas más importantes que ayudarán a la creación de un buen “moat” económico y que selecciona entre sus empresas son:

Activos intangibles: Aquí incluye elementos como patentes, reconocimiento de marca, licencias gubernamentales y otros. Estos elementos le permiten a sus empresas cobrar una prima por sus productos sobre los bienes de otros competidores, aumentando así sus ganancias.

Ventaja de costos: Si los competidores no pueden replicarla puede ser un foso económico muy efectivo. Esta ventaja ayuda a rebajar los precios, y si sostenible, se puede mantener una cuota de mercado muy grande.

Costes de sustitución: Si el coste de cambiar un producto o servicio por otro es mayor a la ventaja que obtendríamos con el cambio, nos encontramos ante un coste de sustitución.

Efecto red: Este efecto se produce cuando el valor de un servicio o producto aumenta a medida que lo hace el número de usuarios.

Por lo que podríamos decir que Berkshire Hathaway tiene una posición competitiva con una serie de ventajas que la protegen de posibles competidores.

Riesgos

Antes de invertir en acciones de Berkshire Hathaway analizo algunos riesgos que entraña la inversión.

Como decía, tal vez las fortalezas de Berkshire Hathaway sean bastantes, pero para mí hay un riesgo muy importante que es quién va a suceder al presidente de Berkshire, Warren Buffett (92 años) y al vicepresidente Charlie Munger (98 años), aunque se habla de Gregory Edward Abel. La probabilidad de que cualquiera pueda igualar el éxito de ellos es difícil.

Buffett es, sin duda, un genio empresarial de múltiples niveles. Su reputación y la perspicacia comercial agregan valor a Berkshire y las empresas en las que invierte, y es difícil prever que será de la compañía sin él.

Antes de empezar con el análisis

Antes de empezar con el análisis de Berkshire Hathaway me gusta hacer algunas reflexiones.

Me imagino que habrás escuchado la expresión “rentabilidades pasadas no garantizan rentabilidades futuras”. Y el ejemplo más claro lo tenemos en las burbujas, donde las acciones han subido mucho y cuando explota cambia la situación.

Y, ¿Por qué no va a hacerlo bien a partir de ahora si tiene buenas perspectivas y cotiza a un precio razonable?

Utilizando determinados criterios como algunos de los que voy a analizar, se puede intuir con menor margen de error cómo lo puede hacer en un futuro. Por lo que lo más importante es volver a los aspectos fundamentales para valorar la inversión.

Yo siempre tengo en mente 3 cosas:

- Que las rentabilidades pasadas no garantizan rentabilidades futuras.

- Que no he de poner todos los huevos en la misma cesta.

- Y que una mayor rentabilidad implica un mayor riesgo.

Visión general de los últimos 17 años

Lo normal es que, si una empresa lleva haciéndolo bien muchos años, lo siga haciendo bien si los fundamentales se mantienen, salvo que se den determinados acontecimientos. Por lo que antes de invertir en acciones de Berkshire Hathaway analizo cómo lo ha hecho la compañía los últimos años.

Las acciones de Berkshire Hathaway han experimentado un crecimiento de cotización en los últimos 17 años superior al 9% anual, se ha multiplicado la inversión inicial por 3,7 veces. Por lo que como vemos en la gráfica, a lo largo de los años ha ido bien, y esto es una buena señal.

Desde su máximo del 2022 de 359$ la acción ha bajado a 267$ que cotiza en el momento en que realizo este análisis, por lo que podría ser una oportunidad.

Cómo lo puede hacer Berkshire Hathaway si entramos en recesión

Antes de Invertir en acciones de Berkshire Hathaway, dado que hay posibilidades de que entremos en una recesión, analizo cómo lo había hecho la compañía en una crisis anterior como pudo ser la que se inició el año 2008.

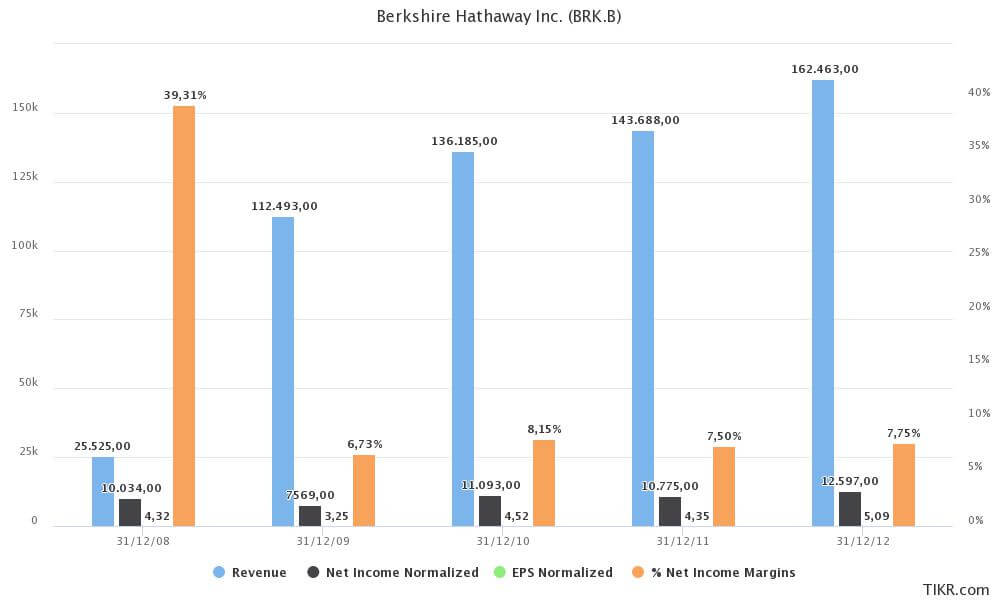

En el periodo 2007 a 2012 podemos ver ciertos datos importantes de Berkshire Hathaway tanto en relación con los ingresos, los beneficios, los márgenes y los beneficios por acción.

Los ingresos como puedes ver en la tabla, pasaron de más de 25.525M$ (Millones de dólares) a 162.463M$. Un crecimiento compuesto de más de un 58%.

Los beneficios operativos pasaron de más de 10.034M$ a más de 12.597M$. Experimentaron un crecimiento compuesto del 5,8%.

El beneficio por acción pasó de 4,32$ a 5,09$. Experimentaron un crecimiento compuesto superior al 4%.

Como podemos ver en la gráfica se comportó bastante bien en la crisis anterior, por lo que puede ser un valor muy atractivo para determinado tipo de inversores.

Cómo lo han hecho las acciones de Berkshire Hathaway los últimos 10 años

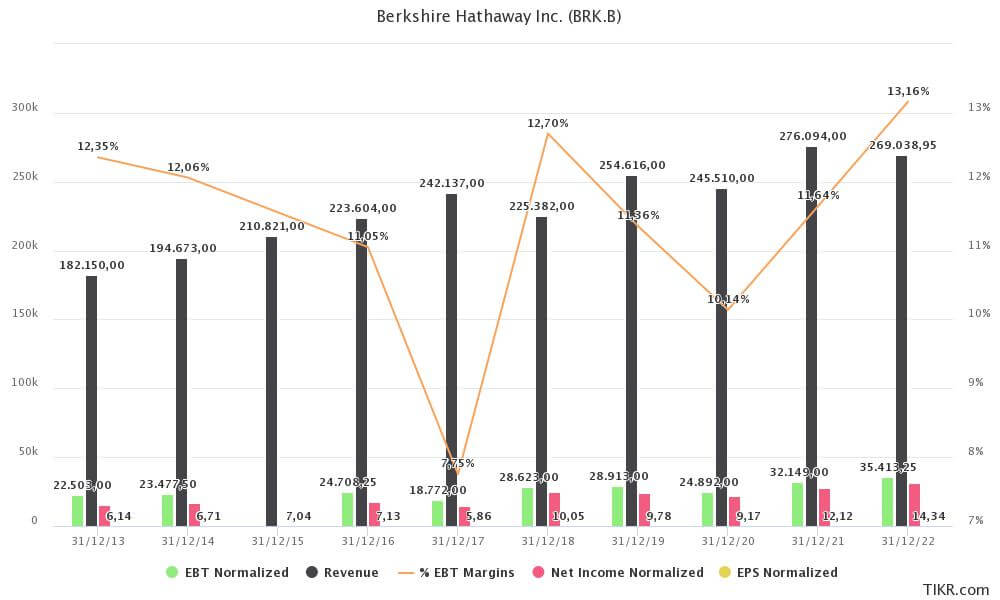

Antes de invertir en acciones de Berkshire Hathaway analizo cómo lo han hecho las acciones de la compañía en los últimos 10 años (2013 a 2022).

Ingresos

Lo primero es que los ingresos han crecido, como se puede ver en la gráfica, han pasado de 182.150M$ a 269.038M$.

Esto nos da una idea de cómo va el negocio de Berkshire Hathaway, que en este caso ha experimentado una progresión superior al 4% de crecimiento compuesto.

EBT

Acto seguido voy a analizar el EBT o beneficios antes de impuestos, que han pasado de 22.503M$ a 35.413M$, experimentando más del 5% de crecimiento compuesto.

Beneficio neto

El beneficio neto de Berkshire Hathaway ha pasado de 15.139M$ a 31.234M$, experimentando cerca del 8% de crecimiento compuesto. Y como se observa los márgenes has pasado de un 8% a más de un 11%.

Es decir que BERKSHIRE HATHAWAY por cada dólar de facturación gana 8 centavos.

EPS o beneficio por acción

El beneficio por acción ha pasado de 6,14$ a 14,34$. Ha experimentado más de un 9% de crecimiento compuesto.

Estimación del comportamiento de Berkshire Hathaway para los próximos 2 años

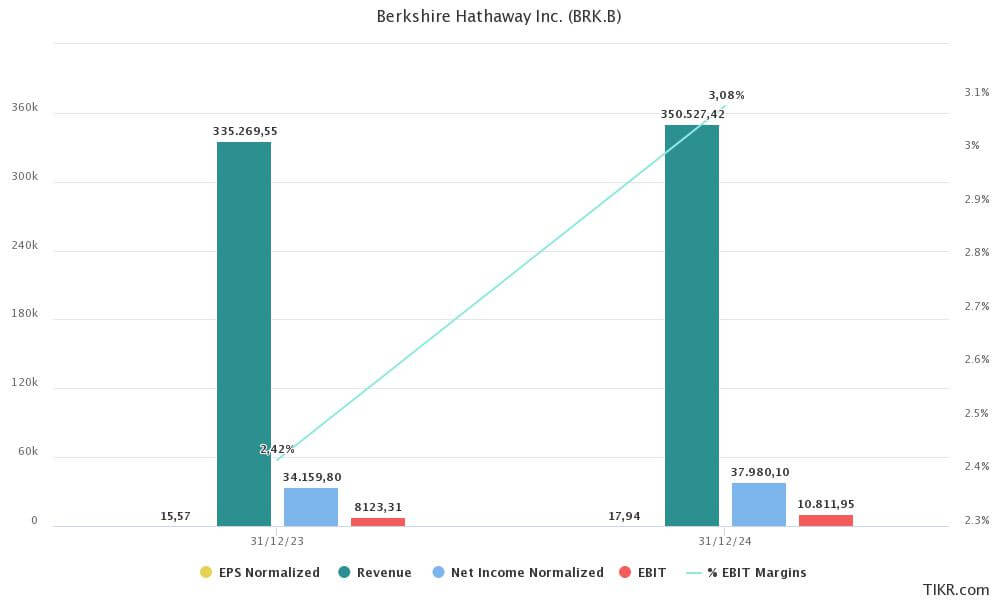

También es muy importante antes de invertir en acciones de Berkshire Hathaway ver las previsiones de un grupo de analistas profesionales para los próximos 2 años (2023 y 2024).

Se prevé que los ingresos pasen de 335.269M$ a 350.527M$. Un crecimiento anualizado de los ingresos de más del 4%.

Un crecimiento compuesto del beneficio operativo superiores al 33%. Con unos márgenes crecientes por encima del 3%.

Y un crecimiento compuesto del beneficio por acción por encima del 15%.

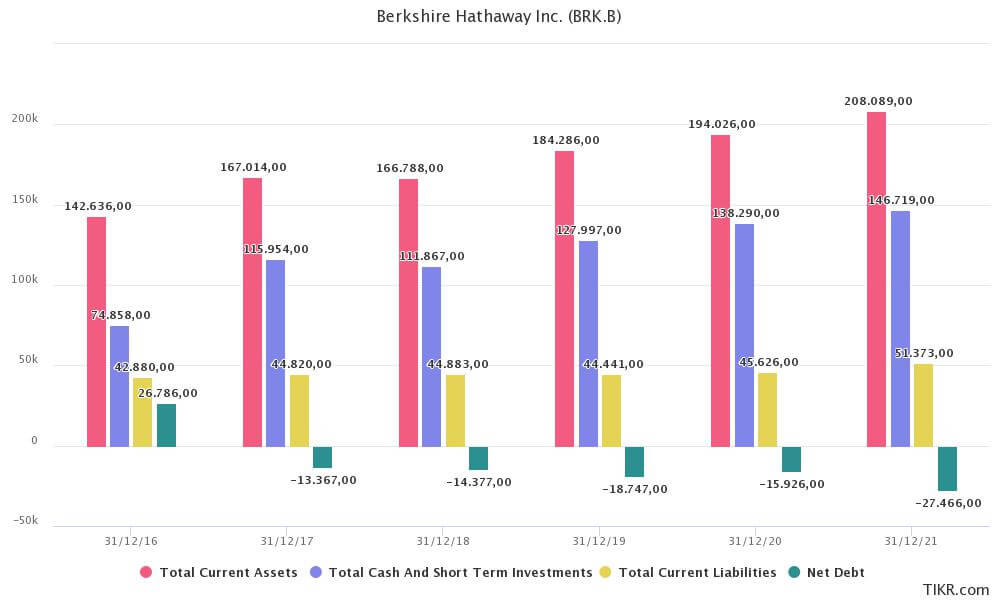

Cómo de endeudada está Berkshire Hathaway

Antes de realizar una inversión en acciones de Berkshire Hathaway es muy importante conocer el ratio de deuda o apalancamiento.

Berkshire Hathaway es una compañía que como podemos ver en la gráfica en el ejercicio 2021 tenía en efectivo e inversiones a corto plazo 146.719M$; en activo corriente 208.089M$ y en pasivo corriente 51.373M$.

El reparto de dividendos en Berkshire Hathaway

Berkshire Hathaway no está repartiendo dividendos, su política se centra en la reinversión de sus ganancias para ofrecer a sus accionistas mayores rendimientos en el futuro, y al mismo tiempo no tener que apalancarse tanto solicitando financiación.

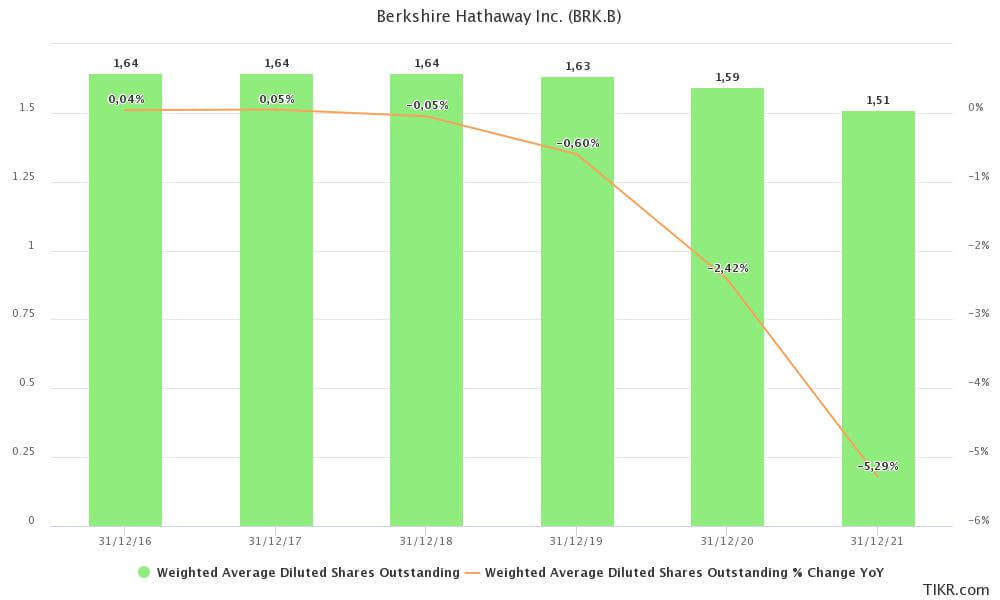

La recompra y emisión de acciones en Berkshire Hathaway

Berkshire Hathaway ha realizado algunas recompras de acciones los últimos años, lo que ha ido en beneficio de los accionistas, ya que ha ayudado a que se incrementen los beneficios por acción (EPS).

Rentabilidad sobre los fondos propios y sobre los activos de Berkshire Hathaway

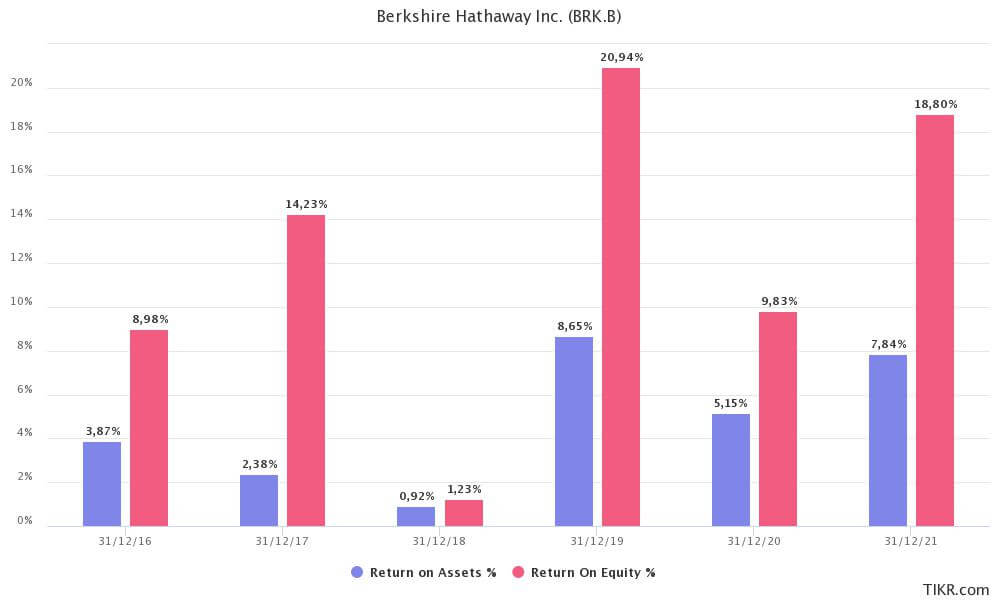

Antes de invertir en acciones de Berkshire Hathaway me fijo en algunos indicadores que se utilizan para determinar su rentabilidad, en concreto analizo el ROIC, el ROA y el ROE.

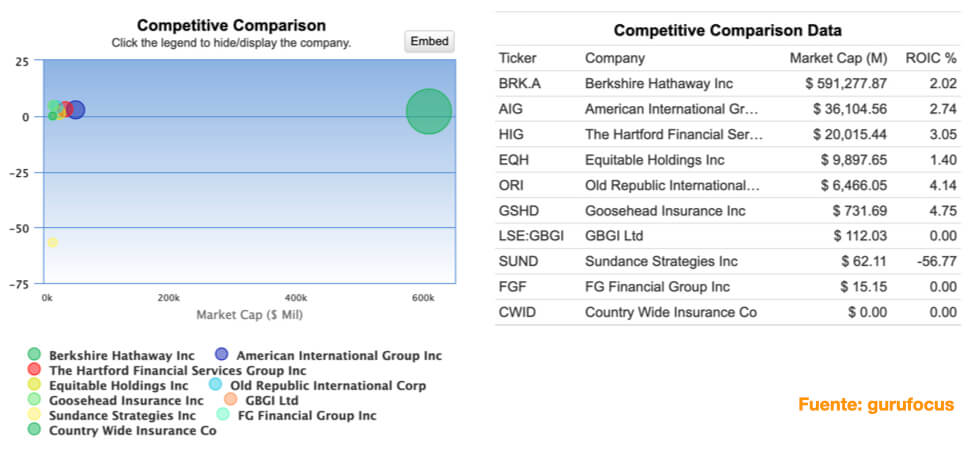

El ROIC promedio de la bosa es el 13% y el de Berkshire Hathaway es superior al 2%, luego está muy alejado de la media.

Tanto ROE (return of equity) como ROA (return of assets) sirven para determinar la eficiencia y rentabilidad de una empresa.

ROE vs. ROA

El ROE mide la capacidad de la compañía para generar rentabilidad para el accionista y generarle valor, sin tener en cuenta el endeudamiento.

El ROA (ROI en español) mide la rentabilidad de los activos, al margen de la financiación.

Si tomamos el ejercicio 2021, Berkshire Hathaway ha generado una rentabilidad histórica sobre los fondos propios (ROE) por encima del 7%, y una rentabilidad sobre los activos (ROA) cercana al 19%.

Quién tiene las principales posiciones en Berkshire Hathaway

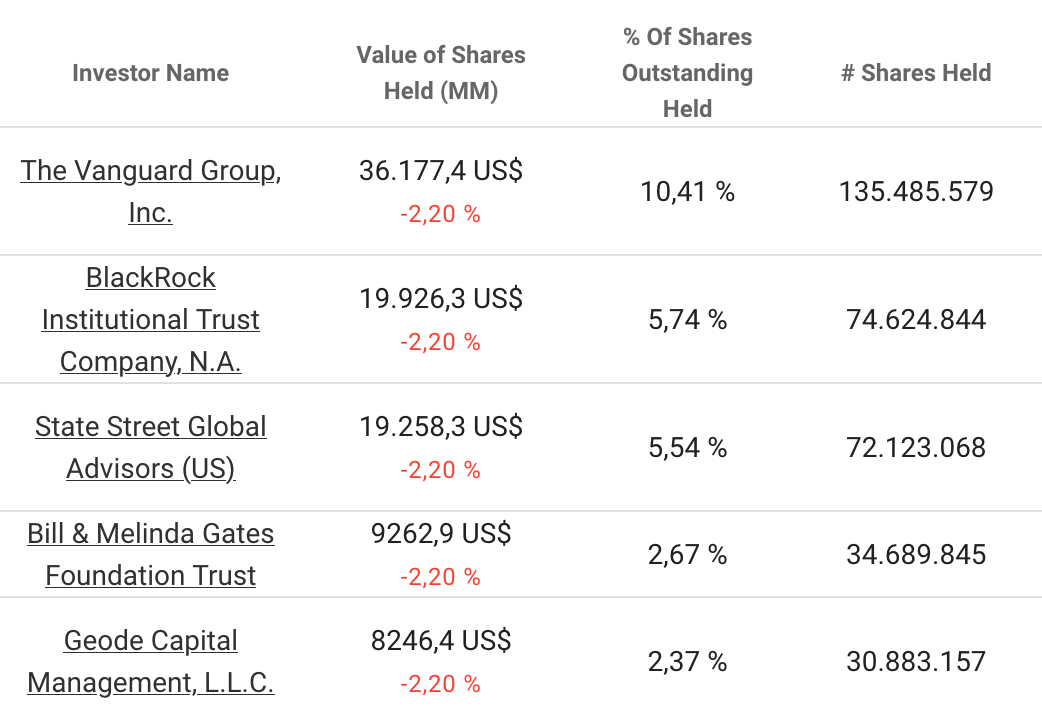

Antes de invertir en acciones de Berkshire Hathaway, es importante ver quienes están invirtiendo en la compañía.

Berkshire Hathaway tiene dos tipos de acciones: Clase A (BRK-A) y Clase B (BRK-B).

La principal diferencia entre los dos tipos de acciones es su precio. El 30 de septiembre de 2022, la Clase A cerró a $ 406.740 por acción, en comparación con las acciones de Clase B que cerró a $ 267 por acción.

En la lista de la Clase B podemos ver el Top 5 de inversores institucionales, principalmente hedge funds.

La mayor accionista es The Vanguard Group, Inc., la mayor gestora de fondos de inversión del mundo que posee más de 135 millones de acciones, más del 10% de las acciones de la compañía, con un valor superior a los 36.177M$.

Y en segundo lugar tenemos a Blackrock Institutional Trust Comapany, S.A., que posee más de 74 millones de acciones, más del 5% de las acciones de la compañía, con un valor superior a los 19.926M$.

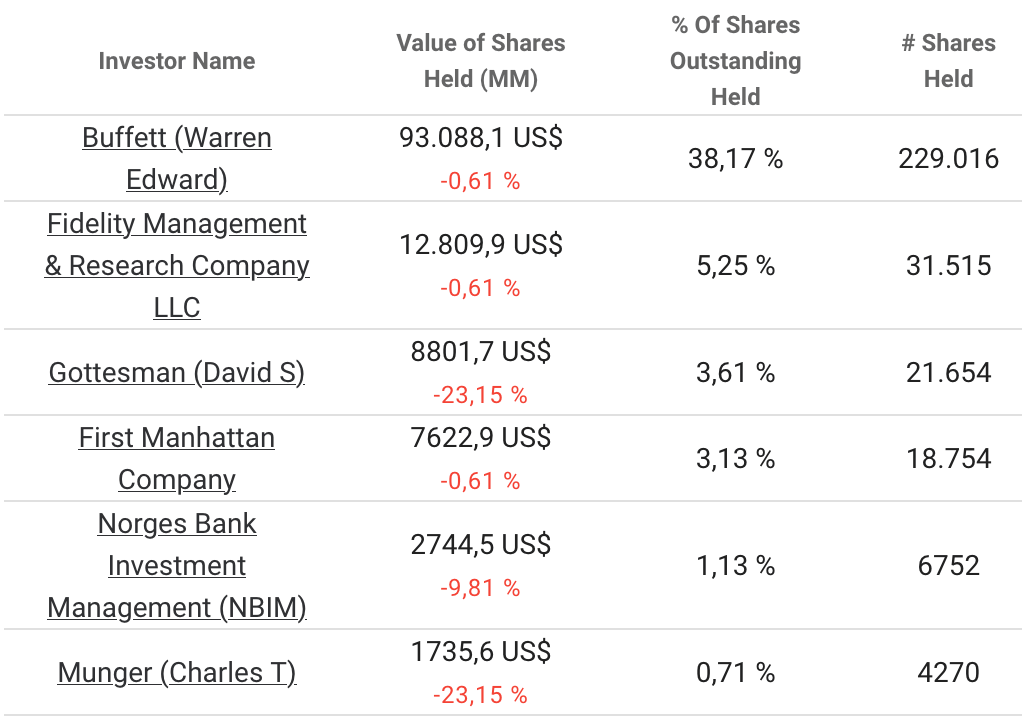

En la lista de la Clase A podemos ver el Top 6 de inversores.

El mayor accionista es su socio fundador Warren Buffett que posee más de 229.000 acciones, más del 38% de las acciones de la compañía, con un valor superior a los 93.000M$.

En segundo lugar tenemos a Fidelity Management & Research Company LLC, que posee más de 31.515 acciones, más del 5% de las acciones de la compañía, con un valor superior a los 12.000M$.

Y dentro de esta lista también encontramos a la mano derecha de Warren, el casi centenario Charlie Munger que posee más de 4.270 acciones, más del 0,7% de las acciones de la compañía, con un valor superior a los 1.700M$.

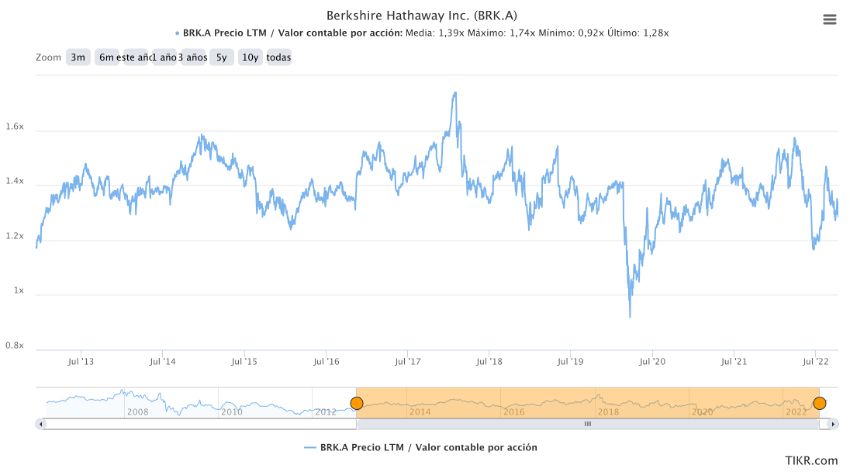

Múltiplos a los que cotiza Berkshire Hathaway

A la hora de invertir en compañías que no son holdings, como es el caso de Berkshire Hathaway analizo los múltiplos a los que está cotizando, pues estos nos dicen el número de años que necesitaremos para recuperar el valor de nuestra inversión. Por lo que mientras más bajo sea el múltiplo antes recuperaremos el valor de nuestra inversión.

Los múltiplos que utilizo habitualmente son el PER, EV/EBITDA, EV/EBIT y EV/FCF.

Pero en el caso de Berkshire es diferente, pues estamos hablando de uno de los mejores holdings, en el que Buffett ha generado en retorno de más del 20% anual desde 1965, y en este caso lo podemos valorar por P/BOOK y NET ASSET VALUE.

Warren Buffett ha dicho siempre que si Berkshire Hathaway cotiza por debajo de 1,2x Price/Book es difícil encontrar una mejor inversión, por lo que su mejor opción es recomprar acciones de su compañía. Y para mi ese múltiplo es indicador de que es un buen momento para invertir en el holding.

A fecha 1 de octubre de 2022 BRK está cotizando a un Price / Book Value de 1,28x.

Comparándolo con su media histórica de los últimos 10 años, que ha sido 1,39x, el precio actual de 1,28x es bastante razonable.

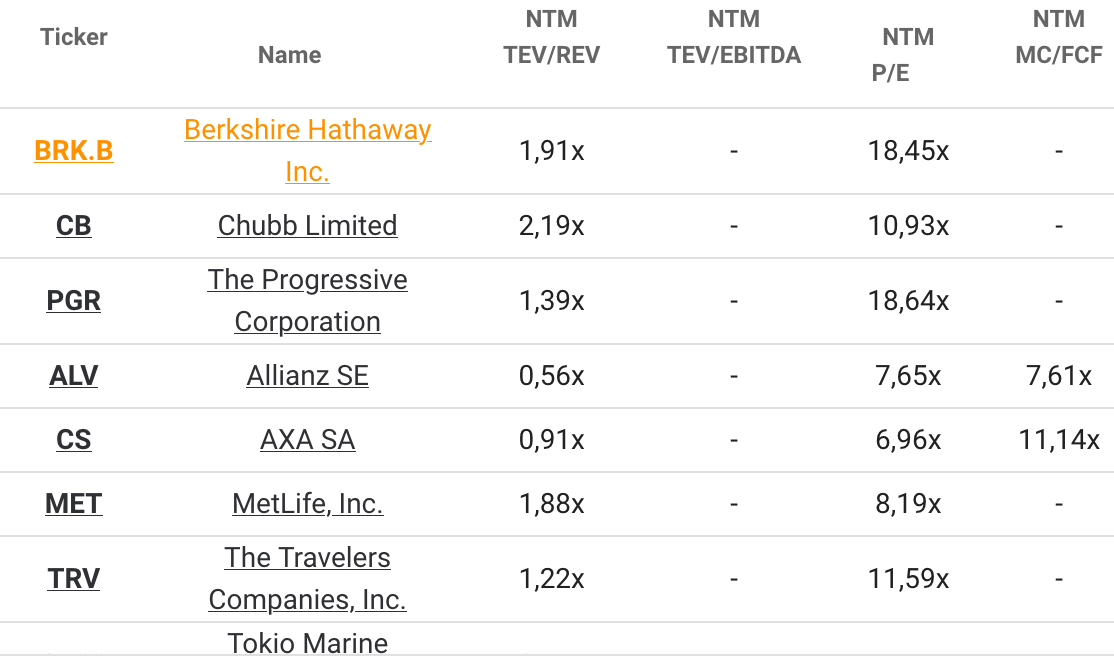

Comparando Berkshire Hathaway con empresas de su sector

Antes de invertir en acciones de Berkshire Hathaway me gusta compararla con otras empresas de su sector para ver cómo va evolucionando el sector, así como la compañía dentro del sector, si lo está haciendo mejor o peor que la competencia.

Analizar todos los sectores en los que opera se haría muy largo, pero por ejemplo una pequeña comparativa de los competidores dentro del sector de seguros es la de esta tabla.

Perfil del inversor de Berkshire Hathaway

Antes de invertir en acciones de Berkshire Hathaway me gusta analizar si la compañía es adecuada para mi perfil inversor. Conocer cada uno su perfil de riesgo es vital a la hora de invertir, ya que si uno asume más riesgo del que está preparado psicológicamente se expone a tomar decisiones que le repercutirán negativamente en su rentabilidad a largo plazo

El inversor de Berkshire Hathaway debe tener un perfil agresivo, caracterizándose por buscar una rentabilidad superior a la media, a cambio de asumir los mayores riesgos. Generalmente, este perfil invierte la mayor parte de su patrimonio en renta variable.

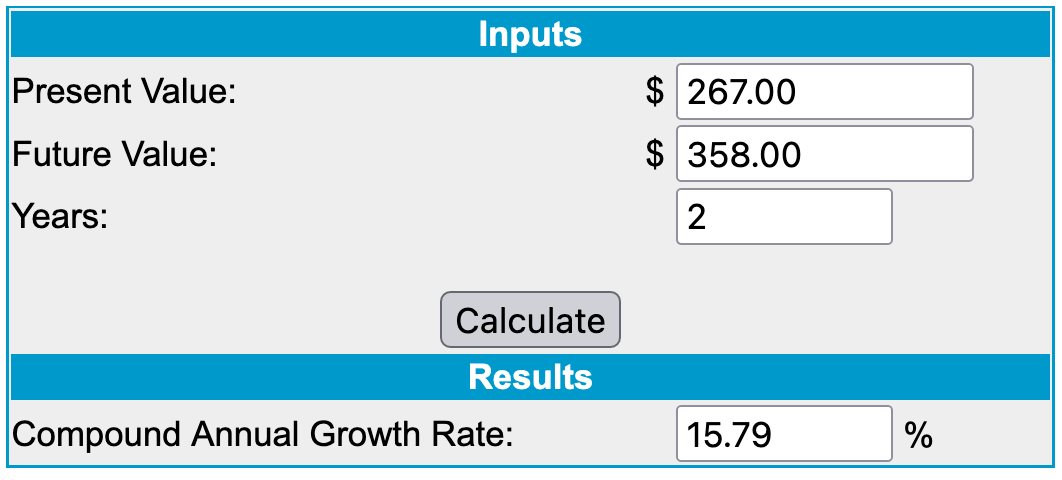

Rentabilidad esperada

Y por último y no por ello menos importante, antes de invertir en acciones de Berkshire Hathaway me gusta analizar la rentabilidad que podría obtener.

Por el análisis realizado si se cumplen las previsiones de los analistas profesionales, estimo que en 2024 la acción de Berkshire Hathaway puede tener un valor de 358$.

Dado que el valor actual es de 267$ supone que puede dar una rentabilidad anualizada los próximos dos años cercana al 15%.

Reflexión

Tras este breve análisis llego a conclusiones como estas:

- Las empresas que tiene en cartera Berkshire Hathaway son conocidos y tiene demanda.

- Algunas de sus empresas tienen capacidad de mantener sus ventajas competitivas frente a sus competidores.

- El crecimiento histórico de los ingresos ha sido superior al 4%

- No tiene deuda.

- El ROIC está por debajo del 13%.

- Cotiza a unos múltiplos más bajos de su media histórica de los últimos años.

- La generación de caja es positiva y creciente.

- El equipo directivo tiene un porcentaje importante de acciones en relación con su sueldo.

- Recompra habitualmente acciones por lo que aumenta el EPS.

Llegados aquí me pregunto…

¿Comprar acciones de Berkshire Hathaway es para mí?

Creo que Berkshire Hathaway es una idea de inversión a largo plazo que probablemente se sostendrá mejor que la mayoría de las empresas en una recesión, sobre todo gracias a la tesorería con que cuenta que supera los 110.000 millones de dólares. Pudiendo destinar parte de esta cantidad a aprovechar oportunidades en inversiones, adquisiciones y recompras de acciones.

El objetivo en mis inversiones, propio de alguien con un perfil arriesgado, es obtener un promedio del 15% de rentabilidad anual, lo que supone ir duplicando el valor de la inversión cada 5 años.

En el caso de BERKSHIRE HATHAWAY, si mis cálculos no me fallan y se cumplen las previsiones del consenso de los analistas profesionales, no se cubriría este objetivo de duplicar la inversión.

Pero he de decirte que Berkshire Hathaway es un tipo de empresa que se adapta perfectamente a mi perfil inversor, es una compañía que forma parte de mi portafolio desde hace más de 15 años, y tiene un buen margen de seguridad …😜

Espero haberte dado algo de luz en todo lo relacionado con Berkshire Hathaway (BRK), pero recuerda que la opinión que tengo de la compañía es mía y no tiene por qué cumplirse. Esto no es una recomendación de compra ni de venta, simplemente es un análisis realizado por mí, basado en mi experiencia como inversor, y simplemente tiene un carácter informativo y divulgativo, por lo que has de realizar tu análisis previo antes de tomar cualquier decisión de invertir y ser responsable de tus acciones.

Desde mi punto de vista hay decenas de acciones que pueden dar las mismas o mejores alegrías que BRK.B 😊

Y recuerda que

“Si no encuentras una forma de hacer dinero mientras duermes, estarás condenado a trabajar hasta el resto de tus días”.

¡Por cierto!

Si aún no te has suscrito a nuestra newsletter gratuita, te invito a hacerlo ahora.

Te mantendremos informado de novedades legislativas, subvenciones, ayudas, análisis de compañías y noticias que serán de tu interés.

Artículos relacionados con inversiones

- ¿Por qué invertir en Google?

- ¿Puede ser interesante invertir en acciones de 3M?

- ¿Cómo puedo retirarme antes de la jubilación gracias al interés compuesto?

Si se te ocurre algún otro motivo por el que invertir o desinvertir en acciones de Berkshire Hathaway, envíanos un mensaje a asepyme@asepyme.com y lo tendremos en cuenta para futuras actualizaciones.