¿Que impuestos hay que pagar por una donación?

A menudo recibimos numerosas consultas preguntándonos:

- ¿Qué impuestos debo pagar por una donación?

- ¿Quién debe abonarlos?

- ¿Cuánto tengo que pagar?

Muchas personas se encuentran muy pérdidas a la hora de hacer una donación.

La gran mayoría no saben que impuestos deben de pagar y en que impuestos deben declarar la donación para evitar una posible sanción por parte de Hacienda.

¿Qué impuestos y quien debe pagarlos en una donación?

En este artículo vamos a explicar con detalle de todos los aspectos de la tributación de una donación.

Trataremos principalmente los siguientes aspectos:

- Que impuestos hay que pagar.

- Quien debe pagar cada uno de esos impuestos.

También puedes solicitarnos un informe con las cuantías a pagar en sede de donaciones y las alternativas para que salga más rentable. Al final del artículo te comentamos las instrucciones para solicitarlo.

¿Qué impuestos debo pagar en una donación o herencia?

1. Impuesto sobre Sucesiones y Donaciones

El Impuesto sobre Donaciones es el impuesto que grava la donación de manera directa y el obligado al pago del impuesto es el DONATARIO, esto es QUIEN RECIBE LA DONACIÓN.

Tenemos que decir que este impuesto es cedido a las Comunidades Autónomas por lo que habrá que tener en cuenta en lineas generles dos cosas:

- Si en la donación se transmite un inmueble: el lugar donde radique el inmueble.

- Si en la donación se transmite capital u otros objetos: la residencia habitual del donatario a fecha de la donación.

Una vez determinado estos datos hemos de ver que legislación es aplicable, puesto que en cada Comunidad Autónoma es distinta la forma de calcular el impuesto. Cada Comunidad Autónoma aplica diferentes reducciones o bonificaciones del impuesto.

Para el cálculo del Impuesto sobre Sucesiones y Donaciones hay que tenerse en cuenta el valor por el que se transmite el bien o la cuantía de dinero donado. Este valor nos servirá como criterio base.

Este valor de transmisión debe ser minorado por las reducciones o bonificaciones que se aprueben en cada Comunidad Autónoma, las cuales nos llevaran al siguiente paso, la aplicación de la tarifa o tabla del impuesto.

La tarifa o tabla se encuentra regulada en las leyes de cesión del impuesto aprobadas por cada Comunidad Autónoma.

En caso de no haber sido aprobada una nueva tarifa por la Comunidad Autónoma en cuestión, deberá aplicarse la tabla estatal, regulada en el artículo 21 de la Ley del Impuesto sobre Sucesiones y Donaciones.

Una vez aplicada la tabla nos dará lo que denominamos la cuota íntegra y aquí es donde hay que tener en cuenta otro aspecto importante en la donación, el grado de parentesco con el donante.

Una vez aplicada la tabla nos dará lo que denominamos la cuota íntegra y aquí es donde hay que tener en cuenta otro aspecto importante en la donación, el grado de parentesco con el donante.

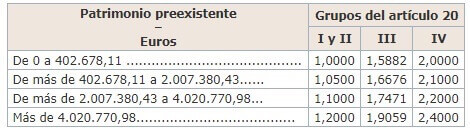

Según el grado de parentesco se aplicaran una serie de coeficientes que multiplicaran la cuota íntegra dando lugar al importe que debemos ingresar en concepto de Impuesto sobre Sucesiones y Donaciones.

Como sucede con la tarifa, si no se han aprobado nuevos coeficientes por la Comunidad Autónoma, deberán aplicarse los coeficientes estatales regulados en el artículo 22 de la ley del impuesto sobre Sucesiones y Donaciones.

Una vez realizados estos cálculos tendremos la cuantía a ingresar a Hacienda por el Impuesto de Sucesiones y Donaciones.

Una vez realizados estos cálculos tendremos la cuantía a ingresar a Hacienda por el Impuesto de Sucesiones y Donaciones.

2. Impuesto sobre la Renta de Personas Físicas

En otro artículo te detallábamos las consecuencias de las donaciones en IRPF. De esta forma el DONANTE deberá declarar la donación en el Impuesto sobre la Renta de las Personas Físicas.

Llegados a este punto, hay que comentar que en caso de donaciones de inmuebles, estas donaciones equivalen a una compraventa a efectos de este impuesto.

Por lo que habrá que tener muy en cuenta el valor por el cual se realiza la donación y el valor por el cual se va a recibir y en función de la diferencia tendrá que tributar por la renta que se genere.

Para calcular el importe en función de la renta habrá que aplicar los coeficientes de abatimiento a la renta generada en función de los años de posesión del inmueble y posteriormente los coeficientes para el cálculo de ganancias por venta de bienes inmuebles.

3. Plusvalía Municipal

Este impuesto correrá a cargo del donatario y únicamente se devengará cuando se haga una transmisión de inmuebles urbanos, como un piso o un bajo comercial.

Por lo que cuando una transmisión se realiza de forma gratuita, quién paga la plusvalía es la persona que adquiere el inmueble.

La transmisión de la propiedad contempla, además de la que resulta de compraventa, la debida a herencia, donación, permuta y cualquier derecho real de goce sobre dicha propiedad.

Tal y como comentábamos en otro artículo sobre cómo reclamar la devolución de la plusvalía, el impuesto sobre la Plusvalía Municipal ha sido declarado nulo por el Tribunal Constitucional cuando se devengue en supuestos en los que no haya una ganancia patrimonial real.

De esta forma cuando el precio de adquisición sea superior al precio de transmisión el impuesto sería nulo y la liquidación que hiciera el ayuntamiento sería reclamable con muchas posibilidades de éxito.

Informes sobre donaciones

En ASEPYME realizamos con frecuencia informes en este sentido en los cuales detallamos las cuantías que deben pagar los intervinientes en donaciones o bien en sucesiones.

Además valoramos las mejores alternativas para el interesado y como debería realizar la donación para que sea lo más económica posible, por lo que recomendamos realizarlos antes de cualquier gestión.

Si quieres que estudiemos tu caso, puedes remitirnos los siguientes datos al correo asepyme@asepyme.com:

-> Descripción de la operación que piensas realizar.

-> Residencia de donante y donatario (municipio y provincia)

-> Teléfono de contacto.

-> Escritura de adquisición del inmueble.

-> DNI de los intervinientes en la donación, así como el parentesco entre ellos.

-> Valor catastral del inmueble.

Una vez recibido el correo nos pondremos en contacto bien telefónicamente o por correo para informar sobre nuestra forma de proceder. Además te remitiremos un presupuesto por el estudio del caso.

Si estas interesado y quieres más información puedes ponerte en contacto con nosotros llamando al 962520504.

Artículos relacionados

- Donaciones y Sucesiones en la Comunidad Valenciana.

- Cómo partir una herencia

- Qué es el impuesto sobre sucesiones

Si quieres leer más artículos como el anterior te recomendamos que entres en nuestra categoría de Sucesiones y Donaciones.

Si tiene cualquier duda respecto a qué impuestos hay que pagar por donaciones, puede ponerse en contacto con nuestro equipo de abogados y asesores en Valencia.

En una donación entre un donante extranjero y un receptor español, el cambio de titularidad del dinero en el banco tiene un costo, es elevado? además los impuestos de ese dinero se tributan donde, en España o en los dos sitios es país comunitario también.

Hola Ramón

El coste de la transferencia no tiene porque ser elevado, pero puedes consultarlo directamente en el banco.

En cuanto a la donación, el obligado a declarar es el donatario (quién recibe la donación).

La competencia es la CC.AA. de residencia del donatario.

Lo normativa que se aplica es la de la CC.AA. de residencia del donatario.

Y debes tener en cuenta que para tener derecho a reducciones (en su caso) debe de procederse de forma adecuada en cuando a la formalización (documento público), mención en el mismo de si es o no colacionare, plazos de entrega, confección de autoliquidación modelo 651, presentación en Oficina Liquidadora, etc.

Espero haberte ayudado.

Hola,

¿El donatario estaría obligado a presentar el IRPF ese año?. Tenía entendido que el donante si estaría obligado pero no el donatario.

Hemos recibido un requerimiento de la AEAT indicando la obligación de presentarla.

Gracias.

Hola José.

Que te haya llegado un requerimiento por no presentar el IRPF no quiere decir que sea por recibir una donación.

El donatario (quien recibe la donación), es quien debe presentar y en su caso pagar el Impuesto sobre Donaciones. Y de hecho, para el donatario, la ganancia que se genera con la donación está exenta de tributar en el IRPF.

Lee con detenimiento el requerimiento y si no te queda claro llámanos.

Saludos.

HACIENDA ME RECLAMA LA TRIBUTACION DE UN PRESTAMO DE LA GENERALITAT CATALUNYA DE 140.000 EUROS, QUE ME DONO UNA TIA YA FALLECIDA, A LA CUAL NO DEVOLVI, NI DECLARE EN LA ACEPTACION DE HERENCIA. CUAL SERA LA CUANTIA HA PAGAR . MUY AGRADECIDA

Hola Marisa.

Habría que ver le documento para diferenciar si es préstamo, donación, fecha concesión, plazos devolución, etc.

La información que nos facilitas no es suficiente para darte la respuesta adecuada.

Te dejo un enlace a la normativa y criterios de la Agencia Tributaria de Cataluña.

Slaudos.