Modelo 347 : Declaración anual de operaciones con terceras personas

Contenido

- 1 Modelo 347 : Declaración anual de operaciones con terceras personas

- 1.1 ¿Sabes si has de presentar el modelo 347?

- 1.2 El plazo para presentar el modelo 347 Declaración Informativa “declaración anual operaciones con terceras personas” del ejercicio 2023 finaliza el 29 de febrero

- 1.3 ¿Qué es el modelo 347?

- 1.4 ¿Qué operaciones se declaran en el Modelo 347?

- 1.5 ¿Cuándo se presenta el modelo 347?

- 1.6 AEAT 347 – Criterios de imputación temporal

- 1.7 ¿Cómo rellenar el modelo 347?

- 1.8 ¿Cómo se presenta el modelo 347?

- 1.9 ¿Quién debe presentar el modelo 347?

- 1.10 ¿Se declaran en el modelo 347 operaciones sin IVA?

- 1.11

- 1.12 ¿Quienes no están obligados a presentar el modelo 347?

- 1.13 Operaciones que no se han de presentar en la declaración del Modelo 347

- 1.14 ¿Qué se debe declarar si hay bonificación en el combustible?

- 1.15 ¿Qué pasa si no se presenta el Modelo 347?

- 1.16 Coste cumplimentación y presentación del modelo 347

- 1.17 Video resumen sobre el modelo 347

- 1.18 Cuestiones rápidas relacionadas con el modelo 347

- 1.19 Podcast sobre la declaración anual de operaciones con terceros

- 1.20 Preguntas frecuentes AEAT sobre el modelo 347

- 1.21

¿Sabes si has de presentar el modelo 347?

Tal vez te preguntes:

- ¿Qué es el modelo 347?

- ¿Tengo obligación de presentarlo?

- ¿Qué operaciones están incluidas y/o excluidas?

- ¿Cuál es el plazo para su presentación?

En este artículo te vamos a dar respuesta a estas preguntas. ¡Infórmate!

El plazo para presentar el modelo 347 Declaración Informativa “declaración anual operaciones con terceras personas” del ejercicio 2023 finaliza el 29 de febrero

En primer lugar queremos recordarte que el 29 de febrero finaliza el plazo para presentar el modelo 347 (declaración anual de operaciones con terceras personas).

¿Qué es el modelo 347?

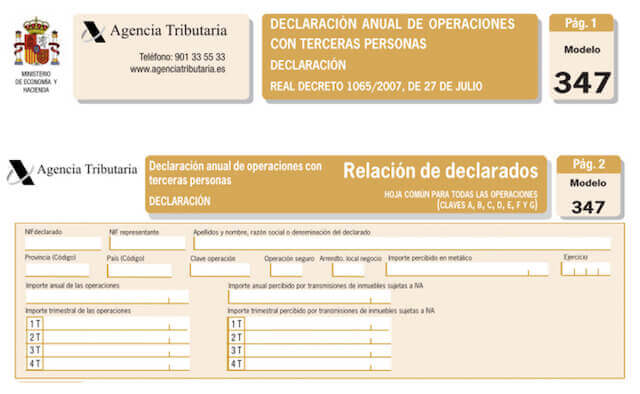

El modelo 347 es una “Declaración informativa. Declaración anual de operaciones con terceras personas” que se presenta en el mes de febrero.

Esta declaración es obligatoria y en ella se reflejan determinadas operaciones con terceros realizadas en el ejercicio anterior.

Si en el año 2023 has efectuado operaciones con algún cliente, proveedor o acreedor por importe superior a 3.005,06 euros en su conjunto, en febrero debes presentar el modelo 347.

¿Qué operaciones se declaran en el Modelo 347?

Deberás declarar las siguientes operaciones:

- Entregas y adquisiciones de bienes. Siendo indiferente que se trate de operaciones habituales o atípicas.

- Prestación y adquisición de servicios. Aquí también es indiferente que se trate de operaciones habituales o atípicas.

- Las subvenciones y ayudas no reembolsables.

- Operaciones inmobiliarias, habituales o atípicas

- Las operaciones con entidades aseguradoras.

- Los anticipos de clientes y a proveedores.

Recuerda que los 3.005,06 € incluyen el IVA.

Por lo que si has realizado una operación de 2.500 euros más un 21% de IVA (525€), como el importe total será 3.025 €, deberás declararla.

¿Cuándo se presenta el modelo 347?

La declaración del Modelo 347 para el año fiscal 2022 debe presentarse antes del 29 de febrero de 2024.

Las sanciones por omitir cualquier dato o conjunto de datos de referencia a la misma persona o entidad de una declaración informativa como es el modelo 347, serán de un importe fijo de 20 euros por cada dato o conjunto de datos referidos a una misma persona o entidad que se haya omitido, con un mínimo de 300 euros y un máximo de 20.000 euros.

AEAT 347 – Criterios de imputación temporal

El artículo 35 del Real Decreto 1065/2007 establece:

«1. Las operaciones que deben incluirse en la declaración anual son las realizadas por el obligado tributario en el año natural al que se refiere la declaración».

«A estos efectos, las operaciones se entenderán producidas en el período en el que, de acuerdo con lo previsto en el artículo 69 del Reglamento del Impuesto sobre el Valor Añadido, se debe realizar la anotación registral de la factura o documento contable que sirva de justificante de las mismas».

«No obstante, las operaciones a las que sea de aplicación el régimen especial del criterio de caja del Impuesto sobre el Valor Añadido a que se refiere el párrafo tercero de la letra j) del apartado 1 del artículo anterior, se consignarán en el año natural correspondiente al momento del devengo total o parcial de las mismas, de conformidad con los criterios contenidos en el artículo 163 terdecies de la Ley 37/1992 del Impuesto sobre el Valor Añadido por los importes correspondientes».

«2. En todos los casos previstos en el artículo 34.4, cuando estos tengan lugar en un año natural diferente a aquel al que corresponda la declaración anual de operaciones con terceras personas en la que debió incluirse la operación, deberán ser consignados en la declaración del año natural en que se hayan producido dichas circunstancias modificativas. A estos efectos, el importe total de las operaciones realizadas con la misma persona o entidad se declarará teniendo en cuenta dichas modificaciones.»

«Asimismo, en todos los casos previstos en el artículo 34.4, cuando éstos tengan lugar en un trimestre natural diferente a aquel en el que deba incluirse la operación, deberán ser consignados en el apartado correspondiente al trimestre natural en que se hayan producido dichas circunstancias modificativas.»

«3. Los anticipos de clientes y a proveedores y otros acreedores constituyen operaciones que deben incluirse en la declaración anual. Cuando posteriormente se efectúe la operación, se declarará el importe total de la misma, minorado en el importe del anticipo anteriormente declarado, siempre que el resultado de esta minoración supere, junto con el resto de operaciones realizadas con la misma persona o entidad, el límite cuantitativo establecido en el artículo 33.1″.

«4. Las subvenciones, auxilios o ayudas que concedan los obligados tributarios a que se refiere el párrafo segundo del artículo 31.2, se entenderán satisfechos el día en que se expida la correspondiente orden de pago. De no existir orden de pago se entenderán satisfechas cuando se efectúe el pago».

Las subvenciones percibidas, se entenderán producidas en el día en el que se expida la correspondiente orden de pago.

¿Cómo rellenar el modelo 347?

En la declaración se desglosa toda la información de las operaciones trimestralmente.

Es habitual que el importe de las operaciones trimestrales con un mismo sujeto pasivo sea inferior a los 3.005,06 €. Lo importante es que el conjunto de los cuatro trimestres sea superior a 3.005,06 euros.

Las operaciones que se computarán de forma separada son:

- Entregas

- Adquisiciones de bienes

- Servicios

Para determinar el volumen de operaciones y en que trimestre se han de declarar hemos de seguir los criterios de la Ley 37/1992 del IVA.

¿Cómo se presenta el modelo 347?

La declaración de operaciones con terceros o modelo 347 se presentará por Internet con certificado electrónico.

Este modo de presentación es obligatorio para sociedades limitadas, sociedades anónimas, grandes empresas, Administraciones Públicas, etc.

También lo pueden presentar por internet las personas físicas con sistema Cl@ve PIN.

Las comunidades de propietarios si tienen menos de 15 registros pueden presentarlo enviando un mensaje SMS.

Importante: El modelo 347 permite que la administración pueda cruzar información de todo tipo de operaciones. Si en base a ello detecta posibles diferencias, puede iniciar un procedimiento de inspección.

Contrasta el volumen de operaciones con tus clientes y proveedores, y evitarás posibles comprobaciones de la AEAT.

¿Quién debe presentar el modelo 347?

Están obligados a presentar el modelo 347:

- Personas físicas

- Personas jurídicas

- Sociedades limitadas

- Sociedades anónimas

- Asociaciones

- Colegios profesionales

- Entidades en atribución de rentas (art. 35.4 LGT)

- Comunidades de bienes

- Sociedades civiles

… que hayan desarrollado actividades empresariales o profesionales con terceras personas por importe superior a 3.005,06 euros, en el año natural al que se refiere la declaración.

También están obligados las comunidades de propietarios y los establecimientos de carácter social, por las adquisiciones de bienes y servicios que efectúen al margen de actividad empresarial o profesional. Pero únicamente cuando su importe haya superado 3.005,06 €.

¿Se declaran en el modelo 347 operaciones sin IVA?

Por descontado, hay una serie de operaciones que a pesar de no soportar ni repercutir IVA se deben declarar.

Se trata de operaciones en las que existe obligación de expedir factura y que superan los 3.005,06 €, como son:

- Las operaciones en las que se produjo la inversión del sujeto pasivo. En estos casos se declarará el importe de la operación sin IVA. Algunos ejemplos son determinadas entregas de inmuebles, o algunas de productos electrónicos.

- Aquellas subvenciones públicas procedentes de una misma Administración que superen los 3.005,06 €.

- Determinadas entregas gratuitas en las que la ley le obliga a ingresar el IVA.

¿Quienes no están obligados a presentar el modelo 347?

Existen una serie de obligados tributarios que no tienen obligación de presentar el modelo 347. Algunos de estos son:

- Las personas físicas y entidades en atribución de rentas por las actividades que tributen en el IRPF en estimación objetiva y, simultáneamente, en el IVA por los regímenes especiales simplificado o de la agricultura, ganadería y pesca o del recargo de equivalencia.

Existe una excepción y es en el caso de las operaciones por las que emitan factura.

Te recomiendo nuestros artículos sobre:

. – Contenidos de las facturas

. – Plazos para expedir, emitir y enviar una factura

. – Los 6 tipos de facturas existentes

Importante: A pesar de lo anterior, los sujetos pasivos acogidos al régimen simplificado del IVA deben incluir en el modelo 347 las adquisiciones de bienes y servicios que sean objeto de anotación en su libro registro de facturas recibidas.

- Todo aquel que no haya realizado operaciones que en su conjunto, respecto de otra persona o entidad, hayan superado la cifra de 3.005,06 € durante el año natural. La cantidad anterior se reducirá a 300,51 € para aquellos que durante el mismo periodo realicen el cobro por cuenta de terceros de honorarios profesionales o de derechos de la propiedad intelectual, industrial o de autor u otros por cuenta de sus socios, asociados o colegiados.

- Aquellos que hayan realizado exclusivamente operaciones no sometidas al deber de declaración (artículo 33 del RD 1065/2007).

- Quienes tengan la obligación de informar sobre las operaciones incluidas en los libros registro del IVA.

- Todo aquel que realice en España actividades empresariales o profesionales sin tener en territorio español la sede de su actividad económica, un establecimiento permanente o su domicilio fiscal.

- Quienes lleven los Libros registro de IVA a través de la sede electrónica de la AEAT mediante el Suministro Inmediato de Información (SII).

Operaciones que no se han de presentar en la declaración del Modelo 347

Si has realizado operaciones de las cuales Hacienda ya tiene información a través de otras declaraciones, ahora no debes incluirlas en el Modelo 347.

Algunos de estos casos pueden ser:

- Operaciones sujetas a retención. En estos casos Hacienda ya tiene la información gracias a las declaraciones periódicas y resúmenes anuales.

- Las operaciones de exportación e importación, ya que habrán sido declaradas en aduana.

- Lo declarado en el Modelo 349, como son las entregas o adquisiciones intracomunitarias de bienes y servicios.

- Las entregas de bienes entre la península y Canarias, Ceuta y Melilla.

Además de las anteriores también están excluidas por lo que no se han de declarar en el Modelo 347 las siguientes operaciones:

- Las entregas de bienes o prestaciones de servicios por las que no se haya expedido ni entregado factura normal o simplificada.

- Aquellas operaciones que se hayan realizado al margen de una actividad empresarial o profesional.

- Las operaciones efectuadas a titulo gratuito exentas del IVA.

- Los arrendamiento de bienes exentos del IVA. Siempre y cuando los realice una persona física o entidad sin personalidad jurídica al margen de una actividad empresarial o profesional.

Las asociaciones y entidades sin ánimo de lucro también tiene obligación de presentar el modelo 347.

¿Qué se debe declarar si hay bonificación en el combustible?

En la declaración en el modelo 347 en relación con la contabilidad de la bonificación del combustible, se debe tener en cuenta que el registro contable de la bonificación se considera a efectos fiscales como un descuento en el precio y, por lo tanto, debe ser declarado en el modelo 347 como una minoración del importe total de los suministros realizados.

Solo se debe incluir en el modelo 347 el importe que corresponda una vez que se haya restado el importe total de las operaciones por devoluciones o descuentos, y solo si el importe total supera la cifra de 3.005,06 euros en conjunto.

Esto se confirmó en la consulta número 4 del BOICAC 129 de Marzo de 2022 por el Instituto de Contabilidad y Auditoría de Cuentas (ICAC).

¿Qué pasa si no se presenta el Modelo 347?

Si no se presenta el Modelo 347 se estará incurriendo en una infracción tributaria. En concreto podemos encontrar su regulación en los artículos 93 y 94 de la Ley General Tributaria (Ley 58/2003).

La norma establece una sanción pecuniaria fija de 20 euros por cada dato o conjunto de datos referidos a una misma persona o entidad que se haya omitido, con un mínimo de 300 euros y un máximo de 20.000 euros.

Coste cumplimentación y presentación del modelo 347

El coste de la confección y presentación de la Declaración anual operaciones con terceros para los clientes de asepyme es sin cargo.

Video resumen sobre el modelo 347

En nuestro canal de YouTube puedes acceder a cientos de videos para emprendedores, autónomos y pymes. Y entre ellos, uno en el que hacemos un breve resumen sobre distintas cuestiones relacionadas con el modelo 347.

Aquí tienes un video resumido de todo lo relacionado con el artículo de hoy, por si quieres visualizarlo.

Cuestiones rápidas relacionadas con el modelo 347

Podcast sobre la declaración anual de operaciones con terceros

En nuestro canal de Ivoox puedes acceder a cientos de audios para autónomos, pymes y emprendedores.

Aquí tienes en un audio resumido todo lo relacionado con el artículo de hoy, por si quieres escucharlo.

Preguntas frecuentes AEAT sobre el modelo 347

En el siguiente enlace te dejamos acceso a las respuestas de la AEAT a preguntas frecuentes relacionadas con la declaración anual de operaciones con terceras personas.

Preguntas del tipo:

- Los obligados a llevar Libros registros a través de la Sede electrónica de la AEAT ¿Tienen obligación de presentar el modelo 347?

- Los sujetos pasivos incritos en el REDEME ¿Están obligados a presentar el modelo 347?

- ¿Cual es el criterio de imputación de las facturas en la declaración?

- ¿Pueden existir discrepacias entre los importes declarados por el cliente y el proveedor?

- ¿Cómo se declaran las operaciones en las que posteriormente existan devoluciones, descuentos, bonificaciones o modificaciones en la base imponible?

- ¿Puede declararse un importe negativo en el modelo 347?

- Etcétera.

¡Por cierto!

¡No te pierdas las últimas novedades en cuanto a legislación, subvenciones, ayudas, noticias y análisis de empresas cotizadas!

Suscríbete a nuestra newsletter gratuita para estar siempre informado.

Si necesitas orientación en relación sobre la confección del modelo 347 (declaración anual operaciones con terceras personas) no dudes en ponerte en contacto con nosotros 📞. Desde nuestra asesoría fiscal en Valencia, proporcionamos servicios a nivel nacional y online, apoyándote en la gestión de tus obligaciones fiscales y en la maximización de tus beneficios 🌐.

Buenos dias, mi suegra tiene varios locales en alquiler. El uno si que cobra más de 3005 y en los otros, no. En el modelo 347

-¿sólo debo declarar aquel de más de 3005 o debo declarar todos?

En el importe de 3005 se incluye el alquiler más IVA o sólo el alquiler?

Gracias

Hola Antonio

En general, no hay que incluir en la declaración informativa de operaciones con terceras personas, aquellas operaciones respecto de las que existe una obligación periódica de suministro de información a la AEAT mediante declaraciones específicas diferentes a este modelo 347 y cuyo contenido sea coincidente.

Para los arrendamientos posteriores a 1 de enero de 2014, se ha modificado el diseño del modelo 180, para incluir en el mismo la información correspondiente a las referencias catastrales y a los datos necesarios para la localización de los inmuebles urbanos arrendados. Con esta modificación, la información comprendida en el mismo, tendrá un contenido coincidente con la Declaración anual de operaciones con terceras personas por las operaciones de arrendamiento de inmuebles urbanos que sean locales de negocio y estén sujetos a retención, quedando excluidas del deber de declaración del arrendador en el modelo 347.

Por lo que estos rendimientos no deben ser declarados en el modelo 347 cuando hayan sido objeto de retención a cuenta del IRPF o del Impuesto sobre Sociedades y declarados de esta forma en los modelos habilitados a tal fin.

Que pases un feliz día.

Hola, el año pasado compré un local comercial por 40.000€ + ITP 4.000€.

¿Debo incluirlo en el modelo 347?

De ser así, ¿debo declarar 40.000€ o 44.000€?

Yo soy autónoma y el vendedor es particular.

Muchas gracias

Hola Maica

Como habrás leido en nuestro artículo, deberás declarar las siguientes operaciones:

– Entregas y adquisiciones de bienes. Siendo indiferente que se trate de operaciones habituales o atípicas.

– Operaciones inmobiliarias, habituales o atípicas

Y deberás de incluir los datos de quien te lo vendio y por el importe que te lo vendio.

Si la venta hubiese sido con IVA deberias de incluirlo por estar incluido, pero entiendo que no es el caso ya que pagaste ITP.

¿Lo has comprado para la actividad? Ya que si la compra se ha realizado al margen de una actividad empresarial o profesional no se declaran.

Que pases un buen día.